Ι Εισαγωγή

Η θεωρία της «χρηματιστικοποίησης»11Ο όρος «χρηματιστικοποίηση» χρησιμοποιείται ευρέως –και σε κλάδους των επίσημων οικονομικών– για να περιγράψει μια ευρεία γκάμα φαινομένων: την απορρύθμιση του χρηματοπιστωτικού τομέα και των διεθνών κεφαλαιακών ροών, τον πολλαπλασιασμό των λεγόμενων «νέων χρηματοοικονομικών εργαλείων», τη μετακίνηση από βασισμένα σε διαπραγματεύσεις (over the counter) σε βασισμένα σε ανοιχτές αγορές (market-based) χρηματοπιστωτικά συστήματα, την ανάδυση των θεσμικών επενδυτών ως βασικών παραγόντων στις χρηματαγορές κ.λπ. Αυτή η ευρεία χρήση οδηγεί σε ετερόκλητους ορισμούς και θεωρήσεις. Η ανάλυση του κειμένου αυτού εστιάζει στη συζήτηση που διεξάγεται στη ριζοσπαστική και στη μαρξιστική πολιτική οικονομία. είναι ένα δημοφιλές σήμερα ρεύμα στη ριζοσπαστική πολιτική οικονομία και στη Δυτική Αριστερά, οι οποίες προσπαθούν τις τελευταίες δεκαετίες να προσδιορίσουν ένα νέο στάδιο του καπιταλισμού υιοθετώντας διάφορες εποχικές μόδες. Έτσι ξεκίνησαν με το νεοφιλελευθερισμό (και τις συνακόλουθες αντινεοφιλελεύθερες πολιτικές και μέτωπα). Μόλις εμφανίστηκε η «παγκοσμιοποίηση», προσχώρησαν σ’ αυτή παλεύοντας να εντάξουν στο πλαίσιό της τον νεοφιλελευθερισμό (με αντίστοιχες αντιπαγκοσμιοποιητικές πολιτικές και μέτωπα). Σήμερα η νέα μόδα είναι η «χρηματιστικοποίηση» (στην οποία ενσωματώνουν τόσο το νεοφιλελευθερισμό όσο και την παγκοσμιοποίηση). Βέβαια, οι νέες αντιχρηματιστικοποιητικές πολιτικές και μέτωπα δεν έχουν καταφέρει ακόμη να αποκτήσουν σοβαρά ερείσματα. Αυτή η αγωνιώδης αναζήτηση του «νέου» είναι μεν δικαιολογημένη λόγω των εξελίξεων, ωστόσο, όπως θα δειχθεί παρακάτω, ο τρόπος με τον οποίο επιδίδεται σε αυτήν η ριζοσπαστική πολιτική οικονομία και η Δυτική Αριστερά είναι πλήρως αδιέξοδος.

Η θεωρία της «χρηματιστικοποίησης» προέρχεται από μετακεϊνσιανά και μαρξοκεϊνσιανά ρεύματα και υποστηρίζει ότι ο σύγχρονος καπιταλισμός έχει μεταλλαχθεί δραστικά σε σχέση με τον κλασικό καπιταλισμό και ουσιαστικά αποτελεί ένα νέο σύστημα. Προβάλλει ότι κέντρο αυτής της μετάλλαξης είναι το χρηματοπιστωτικό σύστημα το οποίο λειτουργεί πλέον με εντελώς νέο τρόπο και έχει ηγεμονεύσει πάνω σε ολόκληρο το συνολικό κύκλωμα του κεφαλαίου (παραγωγή – κυκλοφορία – διανομή) αλλάζοντας τη λειτουργία αλλά, ουσιαστικά, και την ταξική δομή του καπιταλιστικού συστήματος. Πιο συγκεκριμένα, η θεωρία της «χρηματιστικοποίησης» –με ελάχιστες εξαιρέσεις– υποστηρίζει ότι η σφαίρα της κυκλοφορίας έχει αναλάβει την πρωτοκαθεδρία, εκθρονίζοντας τη σφαίρα της παραγωγής, ότι πλέον η κλασική μαρξική διαίρεση του κεφαλαίου σε παραγωγικό, χρηματικό και εμπορικό, όπως και η πρωτοκαθεδρία του πρώτου, δεν ισχύει, καθώς το χρηματοπιστωτικό σύστημα (finance) έχει κυριαρχήσει και έχει αναδιατάξει όλο το κύκλωμα του κεφαλαίου. Η ηγεμονία αυτή βασίζεται σε δύο υποτιθέμενες δομικές αλλαγές που διαφοροποιούν το χρηματικό κεφάλαιο από τις άλλες βασικές κατηγορίες του κεφαλαίου (παραγωγικό και εμπορικό).

Πρώτον, προβάλλεται ότι το χρηματικό κεφάλαιο στον «χρηματιστικοποιημένο καπιταλισμό» έχει πάψει να είναι ένα παρακολούθημα του παραγωγικού κεφαλαίου (δηλαδή τα κέρδη του να είναι μια αναδιανομή στη σφαίρα της κυκλοφορίας μέρους της υπεραξίας που έχει υπεξαιρέσει το παραγωγικό κεφάλαιο από την εργασία στη σφαίρα της παραγωγής). Πλέον, το χρηματικό κεφάλαιο αντλεί δομικά υπερκέρδη, καθώς όχι μόνο το παραγωγικό κεφάλαιο εξαρτάται ολοένα και περισσότερο απ’ αυτό για την άντληση κεφαλαίων (και συνεπώς πρέπει να αποδίδει μεγαλύτερο μέρος της υπεραξίας), αλλά επιπλέον το χρηματικό κεφάλαιο μέσω των «νέων χρηματοοικονομικών προϊόντων» (παράγωγα, δομημένα ομόλογα, επενδυτικά μέσα ειδικού σκοπού κ.λπ.) κατορθώνει να διογκώνει περαιτέρω τα κέρδη του. Συνεπώς, θα μπορούσε να υποστηριχθεί ότι το χρηματικό κεφάλαιο εκμεταλλεύεται τις άλλες κατηγορίες κεφαλαίου22Οι μετακεϊνσιανές θεωρίες της «χρηματιστικοποίησης» δεν έχουν κανένα πρόβλημα με αυτή τη διατύπωση, καθώς οι ραντιέρηδες (διαφόρων τύπων εισοδηματίες) συνιστούν ουσιαστικά άλλη κοινωνική τάξη, και μάλιστα αντίθετη με το παραγωγικό κεφάλαιο. Οι ραντιέρηδες είναι ένα στρώμα που δεν έχει παραγωγικές δραστηριότητες, αλλά αποκομίζει λόγω ιδιόμορφης θέσης υψηλές προσόδους. Αυτές όμως αφαιρούνται από τις παραγωγικές επενδύσεις και, συνεπώς, τις εξασθενίζουν. Επομένως, οι ραντιέρηδες είναι ένα βαρίδι για την καπιταλιστική συσσώρευση, όπως οι γαιοκτήμονες στην ανάλυση του Ά. Σμιθ (A. Smith) και του Ντ. Ρικάρντο (D. Ricardo), που πρέπει να εξουδετερωθεί. Αντίθετα, οι μαρξίζουσες εκδοχές της «χρηματιστικοποίησης» πρέπει να κρύψουν αυτό το συμπέρασμα για προφανείς λόγους (οδηγεί σε δύο αστικές τάξεις). Γι’ αυτό συνήθως υπεκφεύγουν με χαοτικά επιχειρήματα περί «χρηματιστικοποίησης» όλης της οικονομίας (και της σφαίρας της παραγωγής), που ουσιαστικά αντικαθιστούν τη διάκριση παραγωγικού, χρηματικού και εμπορικού κεφαλαίου με ένα χυλό..

Δεύτερον, υποστηρίζεται ότι το χρηματικό κεφάλαιο αποκτά έναν αυτοτελή μηχανισμό της εργασίας αλλά και άλλων τάξεων μέσω χρέους (δηλαδή μέσω του τοκογλυφικού δανεισμού). Συγκεκριμένα, υποστηρίζουν ότι η εξάπλωση του δανεισμού για προσωπική κατανάλωση αποτελεί μόνιμο δομικό χαρακτηριστικό το οποίο συνοδεύεται από την επιβολή τοκογλυφικών διαδικασιών που αναδιανέμουν εισόδημα από όλους τους δανειζομένους ασχέτως τάξης προς το χρηματικό κεφάλαιο. Ο δανεισμός αυτός είναι τοκογλυφικός (δηλαδή όχι απλώς υπέρογκος, αλλά και ασύνδετος από το ποσοστό κέρδους)33Ο μαρξισμός θεωρεί την τοκογλυφία στον καπιταλισμό ως εξαιρετική διαδικασία και όχι ως γενικευμένο κανόνα. Αυτό γιατί θεωρεί ότι ο κανόνας είναι η ανταλλαγή ισοδυνάμων και ότι το επιτόκιο εξαρτάται από το ποσοστό κέρδους. Η θεωρία της «χρηματιστικοποίησης» αναιρεί αμφότερες τις υποθέσεις αυτές.. Συνεπώς, τα κέρδη του χρηματοπιστωτικού συστήματος (στην κλασική ορολογία ο τόκος) δεν αποτελούνται μόνο από το τμήμα της υπεραξίας που αναδιανέμεται από το παραγωγικό στο χρηματικό κεφάλαιο, αλλά έχουν και έναν δεύτερο αυτοτελή πυλώνα, που είναι η εκμετάλλευση μέσω δανειακής υπεξαίρεσης. Ο δεύτερος αυτός μηχανισμός διαφοροποιεί επιπρόσθετα το χρηματικό κεφάλαιο από τις άλλες κατηγορίες.

Το συνδυασμένο αποτέλεσμα των δύο αυτών διαδικασιών είναι ότι το χρηματικό κεφάλαιο ουσιαστικά δεν υπόκειται στο σχηματισμό του γενικού μέσου ποσοστού κέρδους (δηλαδή της μακροπρόθεσμης εξίσωσης των ποσοστών κέρδους μεταξύ των διαφορετικών τομέων της καπιταλιστικής οικονομίας), εφόσον έχει δομικά υπερκέρδη σε σχέση με τις άλλες μερίδες44Αν μεταφράσουμε σε μαρξιστικούς όρους τη θέση των θεωριών της «χρηματιστικοποίησης», ουσιαστικά υποστηρίζει ότι από τις τρεις μορφές του χρηματικού κεφαλαίου (τοκοφόρο, χρηματεμπορικό και εμπορικό) το πρώτο –που δεν υπόκειται στη διαμόρφωση του γενικού μέσου ποσοστού κέρδους– έχει εξαλείψει τις υπόλοιπες. Φυσικά, κάτι τέτοιο προφανώς δεν ισχύει. Όπως επίσης δεν ισχύει ότι το επιτόκιο είναι ανεξάρτητο από το ποσοστό κέρδους.. Αυτή είναι μια κρίσιμη υπόθεση, καθώς ο μακροπρόθεσμος σχηματισμός του μέσου ποσοστού κέρδους αποτελεί μια από τις θεμελιώδεις διαδικασίες ενοποίησης της αστικής τάξης σε ενιαία τάξη.

Επιπόλαιες «υπεραριστερές» θεωρήσεις εύκολα εγκολπώνονται τη θεωρία της «χρηματιστικοποίησης» θεωρώντας ότι δείχνει τον υπερεκμεταλλευτικό χαρακτήρα του σύγχρονου καπιταλισμού, που δεν αρκείται στην εργασιακή εκμετάλλευση, αλλά προσφεύγει και στην τοκογλυφία. Αυτό που δεν βλέπουν τέτοιου τύπου επιπολαιότητες είναι τόσο η έλλειψη ρεαλισμού όσο και οι καταστροφικές θεωρητικές και πολιτικές συνεπαγωγές της θεωρίας της «χρηματιστικοποίησης».

Πρώτον, η μαρξική Εργασιακή Θεωρία της Αξίας (ΕΘΑ) –δηλαδή ο προσδιορισμός των τιμών από τις εργασιακές αξίες– καθώς και η συνακόλουθη θεωρία της εκμετάλλευσης (η Θεωρία της Υπεραξίας) ακυρώνονται. Η σφαίρα της παραγωγής και ο χρόνος εργασίας χάνουν την κεντρικότητά τους. Επιπλέον, οι τιμές δεν προσδιορίζονται πλέον από τις εργασιακές αξίες, αλλά από έναν ακαθόριστο μηχανισμό ισχύος του χρηματικού κεφαλαίου. Στο μηχανισμό αυτό η υπεξαίρεση (δηλαδή η χρήση έμμεσης ή άμεσης βίας και συσχετισμού δύναμης) αποκτά πρωτεύοντα ρόλο υποβαθμίζοντας την κλασική μαρξιστική έννοια της εργασιακής εκμετάλλευσης55Ουσιαστικά, οι θεωρίες της «χρηματιστικοποίησης» υιοθετούν την προβληματική ιδέα του Ντ. Χάρβεϊ (D. Harvey) περί «συσσώρευσης μέσω υπεξαίρεσης» (accumulation by dispossession) που υποστηρίζει ότι ο νεοφιλελευθερισμός (και ο «νέος ιμπεριαλισμός») βασίζονται κυρίως στην υπεξαίρεση (δηλαδή στον άμεσο καταναγκασμό που επιβάλλεται μέσω συσχετισμού δύναμης) και όχι στην εργασιακή εκμετάλλευση (που λειτουργεί μέσω του έμμεσου -οικονομικού- καταναγκασμού). Η αντίληψη αυτή δεν κατανοεί ένα από τα βασικά στοιχεία που διαφοροποιούν τον καπιταλισμό από τα προκαπιταλιστικά εκμεταλλευτικά συστήματα. Κατ’ αντιστοιχία μεταμορφώνει τον ιμπεριαλισμό του καπιταλισμού σε κάτι παρόμοιο με τον ρωμαϊκό ιμπεριαλισμό..

Δεύτερον, αν πάρουμε κατά λέξη τη θεωρία της «χρηματιστικοποίησης», τότε μιλάμε για μια νέα ταξική κοινωνία όπου η αστική τάξη έχει διαιρεθεί στα δύο: χρηματοπιστωτικό σύστημα και κλασική αστική τάξη. Αντίστοιχα όμως έχει αποδιαρθρωθεί και η εργατική τάξη, καθώς ουσιαστικά μετατρέπεται σε μορφή του κεφαλαίου, αφού ο μισθός γίνεται πηγή κερδών μέσω της τοκογλυφικής εκμετάλλευσης (και ενδεχομένως της μόχλευσης ταμείων κοινωνικής ασφάλισης κ.λπ.). Αρκετές θεωρίες της «χρηματιστικοποίησης», π.χ. Μπράιαν (Bryan, 2010), μετατρέπουν την εργασία σε κεφάλαιο ή ακόμη πιο λανθασμένα σε «πλασματικό κεφάλαιο», όπως πρόσφατα ο Γ. Μηλιός. Αυτό πρακτικά σημαίνει ότι η εργασία διαιρείται σε δύο τάξεις (π.χ. την κλασική εργατική τάξη και μία ούτε καν εργατική «αριστοκρατία», που είναι επιχειρηματίες). Το πρώτο τμήμα είναι εκμεταλλευόμενο –τόσο μέσω της εργασιακής εκμετάλλευσης όσο και μέσω της χρηματοοικονομικής υπεξαίρεσης–, ενώ το δεύτερο συμμετέχει στη χρηματοοικονομική υπεξαίρεση. Η υπεραριστερή αφέλεια μπορεί να θεωρεί ότι έτσι έβαλε ένα (λεκτικό) καρφί στο φέρετρο της συνδικαλιστικής γραφειοκρατίας. Δεν καταλαβαίνει όμως ότι άλλο συνδικαλιστική γραφειοκρατία και άλλο στρώμα επιχειρηματιών (που δεν αποτελούν εκτρωματική απόφυση της εργατικής τάξης, αλλά άλλη τάξη). Φυσικά, οι μετακεϊνσιανές θεωρίες της «χρηματιστικοποίησης» δεν έχουν τέτοια προβλήματα, καθώς δεν τις απασχολεί ποσώς η ενότητα της εργατικής τάξης.

Εκτός από τα προαναφερθέντα, οι θεωρίες της «χρηματιστικοποίησης» βασίζονται σε τσαρταλιστικές θεωρίες του χρήματος (Chartalism), που κατανοούν το χρήμα σαν απλό δημιούργημα της πολιτικής ισχύος του κράτους και, συνεπώς, εντελώς ανεξάρτητο από τη σφαίρα της παραγωγής. Αυτό φυσικά για τις μετακεϊνσιανές προσεγγίσεις δεν αποτελεί πρόβλημα. Όμως, οι μαρξίζουσες προσεγγίσεις πρέπει να αιτιολογήσουν την αποστοίχιση από τη μαρξική θεωρία του χρήματος τόσο αναλυτικά όσο και εμπειρικά.

Επιπλέον, η θεωρία της «χρηματιστικοποίησης» έχει χρησιμοποιηθεί στην Ελλάδα –είτε σε επικολυρικές και συνομωσιολογικές (όπως ο «Παγκόσμιος Μινώταυρος» του Γ. Βαρουφάκη) είτε σε πιο συγκροτημένες εκδοχές– για να εξηγήσει την τρέχουσα κρίση του ελληνικού καπιταλισμού. Οι ερμηνείες αυτές δεν ευσταθούν, καθώς ο ελληνικός δεν είναι ένας «χρηματιστικοποιημένος» καπιταλισμός (σύμφωνα με τα κριτήρια της θεωρίας αυτής). Αντίστοιχα προβληματικές είναι οι προτάσεις διεξόδου που προτείνουν οι ερμηνείες με βάση τη «χρηματιστικοποίηση».

Στη δεύτερη ενότητα παρουσιάζεται συνοπτικά η θεωρία της «χρηματιστικοποίησης» και αναλύονται τα θεωρητικά και εμπειρικά αδιέξοδά της. Στην τρίτη ενότητα παρουσιάζονται οι ερμηνείες «χρηματιστικοποίησης» της ελληνικής κρίσης και εξηγείται η εμπειρική αβασιμότητά τους. Ιδιαίτερα δείχνεται ότι κανένας από τους δύο βασικούς μηχανισμούς της «χρηματιστικοποίησης», δηλαδή ο βαθμός μόχλευσης και το ιδιωτικό χρέος (κυρίως αυτό των εργαζομένων), δεν είναι ιδιαίτερα σημαντικοί ούτε επαρκείς ώστε να εξηγήσουν την ελληνική κρίση. Η τελευταία ενότητα συγκεφαλαιώνει επικεντρώνοντας στα προβληματικά πολιτικά συμπεράσματα στα οποία οδηγεί η ανάλυση της «χρηματιστικοποίησης».

ΙΙ. H θεωρία της «χρηματιστικοποίησης»: Ένα θεωρητικό και εμπειρικό αδιέξοδο

Η έννοια της «χρηματιστικοποίησης» έλκει την καταγωγή της από τον Χίλφερντινγκ (Hilferding, 1910 [1981]) και την υπόρρητη θέση του ότι ο μοντέρνος καπιταλισμός έχει μεταλλαχθεί ριζικά σε σχέση με αυτόν που τόσο οι κλασικοί του μαρξισμού αλλά και αυτοί της κλασικής πολιτικής οικονομίας είχαν γνωρίσει και μελετήσει. Το νέο βασικό στοιχείο υποστήριξε ότι είναι το χρηματιστικό κεφάλαιο (δηλαδή η σύμφυση τραπεζικού και παραγωγικού κεφαλαίου υπό τον έλεγχο του πρώτου) που αποκτά κυρίαρχο ρόλο στη λειτουργία του συστήματος. Πρακτικά αυτό σημαίνει ότι το χρηματοπιστωτικό κεφάλαιο αναλαμβάνει τα ηνία του συστήματος εκτοπίζοντας από τη θέση αυτή το παραγωγικό κεφάλαιο66Επιπλέον, η ανάλυση του Χίλφερντινγκ ουσιαστικά παραμερίζει την ΕΘΑ και άλλα βασικά στοιχεία της κλασικής μαρξιστικής ανάλυσης.. Η άποψη αυτή υιοθετήθηκε και από τον Σουίζι (Sweezy, 1942). Tόσο όμως ο Χίλφερντινγκ όσο και ο Σουίζι ποτέ δεν αμφισβήτησαν την κλασική μαρξιστική άποψη ότι ο τόκος είναι ένα τμήμα της υπεραξίας. Η τελευταία εξάγεται από την εκμετάλλευση της εργασίας από το παραγωγικό κεφάλαιο στη σφαίρα της παραγωγής και στη συνέχεια αναδιανέμεται μεταξύ κερδών (που πηγαίνουν στο παραγωγικό κεφάλαιο), τόκου (που πηγαίνει στο χρηματικό κεφάλαιο) και εμπορικού κέρδους (που πηγαίνει στο εμπορικό κεφάλαιο). Η εμπειρική βασιμότητα της έννοιας του χρηματιστικού κεφαλαίου, παρά την εξαιρετική δημοτικότητά της, έχει αμφισβητηθεί βάσιμα (βλ. Μποντ [Bond, 2010]). Ιδιαίτερα, η έννοια του χρηματιστικού κεφαλαίου ως σύμφυσης του τραπεζικού και του παραγωγικού κεφαλαίου υπό την ηγεμονία του πρώτου δεν επιβεβαιώνεται εμπειρικά για τις περισσότερες καπιταλιστικές οικονομίες (καθώς ιδιαίτερα στον αγγλοσαξονικό κόσμο τα χρηματιστήρια, και όχι οι τράπεζες, είναι ο βασικός δίαυλος χρηματοδότησης των επιχειρήσεων)77Το χρηματοπιστωτικό σύστημα στον καπιταλισμό συλλέγει αργούντα κεφάλαια για να χρηματοδοτήσει την καπιταλιστική συσσώρευση. Απαρτίζεται από δύο πυλώνες (το τραπεζικό σύστημα και την κεφαλαιαγορά) που λειτουργούν με διαφορετικό τρόπο ο καθένας: Ο πρώτος είναι πιο ακριβός, μη αγοραίος και συνήθως πιο ευσταθής μηχανισμός. Ο δεύτερος είναι πιο φθηνός, αγοραίος και πιο ασταθής μηχανισμός..

Ωστόσο, οι σημαντικές αλλαγές που έλαβαν χώρα κατά τη διάρκεια των τελευταίων δεκαετιών του 20ού αιώνα επηρέασαν σημαντικά τις απόψεις για το ρόλο του χρηματοπιστωτικού συστήματος. Η μακρά περίοδος «σιωπηρής ύφεσης» που ακολούθησε την κρίση κερδοφορίας του 1973 (πτώση του ποσοστού κέρδους λόγω αύξησης της οργανικής σύνθεσης του κεφαλαίου) και η ανεπαρκής ανάκαμψη της καπιταλιστικής κερδοφορίας με τα μετέπειτα κύματα καπιταλιστικών αναδιαρθρώσεων οδήγησε το σύστημα στη φυγή προς τα εμπρός. Από τη δεκαετία του 1990 ξεκινά η λεγόμενη «χρηματιστικοποίηση», δηλαδή η προσπάθεια διατήρησης της καπιταλιστικής συσσώρευσης (και, συνεπώς, του ρυθμού μεγέθυνσης της οικονομίας) μέσω της αξιοποίησης του πλασματικού κεφαλαίου88Ο όρος «πλασματικό κεφάλαιο» προτάθηκε από τον Μαρξ (Marx) στο Κεφάλαιο 29 του 3ου τόμου του Κεφαλαίου. Το πλασματικό κεφάλαιο εκφράζεται από τα κεφαλαιακά περιουσιακά στοιχεία (μετοχές, χρεόγραφα κ.λπ.) των οποίων η αγοραία αξία κυμαίνεται ανάλογα με τις προσδοκώμενες αποδόσεις τους στο μέλλον. Διαφέρει από το «πραγματικό κεφάλαιο», που είναι το κεφάλαιο το οποίο είναι πραγματικά επενδεδυμένο σε μέσα παραγωγής και αγορά εργασιακής δύναμης. Διαφέρει επίσης από το χρηματικό κεφάλαιο, που είναι τα χρηματικά κονδύλια που διακρατούνται και διακινούνται. Ουσιαστικά το πλασματικό κεφάλαιο αντιπροσωπεύει συσσωρευμένες απαιτήσεις και νομικούς τίτλους σε μέλλουσα παραγωγή πλούτου. Δηλαδή πρακτικά αποτελεί ένα (αβέβαιο) στοίχημα σε μέλλουσα να παραχθεί αξία και υπεραξία, που όμως προεξοφλείται σήμερα. Η λειτουργία του συνδέεται στενά με τη δημιουργία των ανώνυμων εταιρειών, τη χρηματιστηριακή διαπραγμάτευση κεφαλαιακών περιουσιακών στοιχείων και τη δημιουργία πιστωτικού χρήματος (που καλύπτει σε μεγάλο βαθμό τις συναλλαγές και τις αποτιμήσεις αυτές). Σε περιόδους ευφορίας, δηλαδή υψηλών προσδοκιών, μπορεί να επιτείνει πολλαπλασιαστικά την ευφορία αυτή και να δημιουργήσει, για ένα διάστημα, μια περίοδο ισχυρής οικονομικής μεγέθυνσης, καθώς οδηγεί σε επενδυτική επέκταση. Στο βαθμό όμως που η «πραγματική οικονομία» δεν μπορεί να ακολουθήσει τουλάχιστον σε επαρκή ρυθμό αποδόσεων (δηλαδή οι επενδύσεις δεν αποφέρουν τις αναμενόμενες αποδόσεις) τότε, αργά ή γρήγορα, τα λεγόμενα θεμελιακά δεδομένα (fundamentals, δηλαδή η «πραγματική οικονομία») θα επαναφέρουν στην πραγματικότητα την αβάσιμη μεγέθυνση που δημιούργησε το πλασματικό κεφάλαιο. Αυτό συνεπάγεται συνήθως το ξέσπασμα μιας οικονομικής κρίσης λόγω κατάρρευσης της λεγόμενης «φούσκας» (bubble). Εν συντομία, το πλασματικό κεφάλαιο εξαρτάται εντέλει από το παραγωγικό κεφάλαιο.. Αυτό οδήγησε στην επικράτηση μιας σειράς εμπειρικών πεποιθήσεων (ή τυποποιημένων γεγονότων)99Οι εμπειρικές πεποιθήσεις ή τυποποιημένα γεγονότα (stylized facts) είναι προ-θεωρητικές (δηλαδή μη εμπειρικά αποδεδειγμένες) παραστάσεις της πραγματικότητας, που όμως θεωρούνται αυταπόδεικτες και, συνεπώς, αδιαμφισβήτητες. Συνήθως αντανακλούν κάποια καινοφανή και εξαιρετικά εντυπωσιακά στοιχεία, τα οποία ωστόσο δεν είναι απαραίτητο ότι είναι είτε πλειοψηφικά είτε/και μόνιμα και όχι βραχύβια (βλ. Μαυρουδέας -Mavroudeas, 2012: κεφ. 3). με πιο ισχυρή απ’ όλες αυτή που υποστηρίζει ότι μια νέα εποχή του καπιταλισμού έχει ανατείλει: το χρηματοπιστωτικό σύστημα έσπασε πλέον την εξάρτησή του από το παραγωγικό κεφάλαιο και, επομένως, εξασφάλισε την αυτοδύναμη πλέον κυριαρχία του. Αρκετές νεομαρξιστικές θεωρίες ή/και θεωρίες της ριζοσπαστικής πολιτικής οικονομίας (π.χ. η προσέγγιση της ρύθμισης) είχαν ήδη αρχίσει να προδιαγράφουν το συμπέρασμα αυτό.

Έτσι προέκυψε στις αρχές του 21ου αιώνα η θεωρία της «χρηματιστικοποίησης». Ο όρος, αυτός καθαυτόν, διαμορφώθηκε αρχικά από κεϊνσιανές και νεομαρξιστικές προσεγγίσεις συνδεόμενες με την αμερικανική Σχολή της Μηνιαίας Επιθεώρησης1010Η Σχολή της Μηνιαίας Επιθεώρησης (Monthly Review) συγκροτήθηκε γύρω από το ομώνυμο αμερικανικό περιοδικό με κεντρικό εκφραστή τον Π. Σουίζι.. Μάλιστα σε ένα από τα τελευταία κείμενά του ο Σουίζι (Sweezy, 1997) μίλησε για «χρηματιστικοποίηση της συσσώρευσης κεφαλαίου». Για την ακρίβεια, ο όρος «χρηματιστικοποίηση» προτάθηκε για πρώτη φορά σε μια σειρά κειμένων (από τους Κίπνερ [Kippner], Κρότι [Crotty] κ.λπ.) που παρουσιάστηκαν σε έναν σημαντικό συλλογικό τόμο επιμελημένο από τον Επστέιν (Epstein, 2005). Βέβαια, στη συνέχεια, η Σχολή της Μηνιαίας Επιθεώρησης δεν πολυχρησιμοποίησε τον όρο, καθώς επικεντρώθηκε στις παραδοσιακές υποκαταναλωτικές αντιλήψεις της.

Όμως, ο όρος υιοθετήθηκε ενεργητικά από τις μετακεϊνσιανές προσεγγίσεις, που τον ανέπτυξαν περαιτέρω (π.χ. Στοκχάμερ [Stockhammer, 2004]) και πολλές φορές τον θεωρούν αποκλειστική ιδιοκτησία τους (π.χ. βαν Τρεκ [van Treeck, 2008]). Συχνά οι μετακεϊνσιανοί τοποθετούν τη «χρηματιστικοποίηση» στο πλαίσιο μιας θεωρίας σταδίων του καπιταλισμού και υποστηρίζουν ότι από τις αρχές του 21ου αιώνα διανύουμε πλέον ένα νέο στάδιο ενός «ηγεμονευόμενου από το χρηματοπιστωτικό σύστημα καπιταλισμού» («finance-dominated capitalism» [Hein, 2013]) ή ενός «ηγεμονευόμενου από το χρηματοπιστωτικό σύστημα καθεστώτος συσσώρευσης» («financedominated regime of accumulation» [Stockhammer, 2009]). Η μετακεϊνσιανή υιοθέτηση του όρου «χρηματιστικοποίηση» στηρίζεται στην κεϊνσιανή ταξική ανάλυση περί ραντιέρηδων. Εστιάζει σε μεταρρυθμιστικές συμβουλές και προτάσεις πολιτικής που θα ελέγξουν τη «χρηματιστικοποίηση» και, ενδεχομένως, θα την αναστρέψουν, καθώς θεωρούν ότι υπονομεύει τους παραγωγικούς καπιταλιστές και κάνει τον καπιταλισμό εξαιρετικά ασταθή.

Η ενσωμάτωση του όρου «χρηματιστικοποίηση» σε αναλύσεις με μαρξιστικές αναφορές ακολούθησε λίγο αργότερα. Όπως ήδη αναφέρθηκε, η Σχολή της Μηνιαίας Επιθεώρησης –παρόλο που είχε πρώτη κινηθεί στην κατεύθυνση αυτή και είχε εφεύρει τον όρο– δεν τον αξιοποίησε. Το υιοθέτησε ξανά αφού είχε ήδη γίνει δημοφιλής για να εξηγήσει την κρίση του 2007-08, καθώς μια καθαρά υποκαταναλωτική ερμηνείας της δεν μπορούσε να σταθεί με αξιοπιστία (π.χ. Φόστερ [Foster, 2010]).

Ο Μπράιαν (Bryan, 2010) αποφεύγει να χαρακτηρίσει τη «χρηματιστικοποίηση» ως νέο στάδιο και μιλά μόνο για νέες εξελίξεις στο χρηματοπιστωτικό σύστημα. Αυτές τις εντοπίζει: 1) στην ανάπτυξη της μόχλευσης και των χρηματοοικονομικών παραγώγων και 2) στη χρηματοοικονομική εκμετάλλευση της εργασίας μέσω του μηχανισμού του χρέους. Υποστηρίζει ότι για να ερμηνευτούν οι αλλαγές αυτές πρέπει να τροποποιηθεί η κατανόηση:

α) της λειτουργίας του κεφαλαίου (σχέση μισθωτής εργασίας) και της συσχέτισής της με το χρήμα: δεν ξεχωρίζουν πλέον καθόλου, αλλά αντίθετα η τελευταία αφομοιώνει και αποθεώνει την πρώτη.

β) της ταξικής δομής: η εργασία γίνεται μορφή κεφαλαίου.

Αντίστοιχα, ο Λαπαβίτσας (Lapavitsas, 2008) υποστήριξε ότι η «χρηματιστικοποίηση» αποτελεί ένα νέο στάδιο του καπιταλισμού όπου το χρηματιστικό κεφάλαιο (finance)1111Ο όρος «χρηματιστικό κεφάλαιο» δεν ταυτίζεται με τον αντίστοιχο όρο του Χίλφερντινγκ (που υποδηλώνει τη σύμφυση του παραγωγικού με το τραπεζικό κεφάλαιο υπό την ηγεμονία του δεύτερου). Αντιθέτως, η νεότερη χρήση του όρου αναφέρεται στο κεφάλαιο που γενικά δραστηριοποιείται στο χρηματοπιστωτικό σύστημα. Μάλιστα δίνει πολύ μεγαλύτερη έμφαση στο τμήμα του που ασχολείται με τις κεφαλαιαγορές (το χρηματιστήριο) και λιγότερη σε αυτό που ασχολείται με τις χρηματαγορές (δηλαδή το παραδοσιακό τραπεζικό σύστημα). όχι μόνο ηγεμονεύει στο παραγωγικό κεφάλαιο (το οποίο εκμεταλλεύεται απομυζώντας μέρος των κερδών του), αλλά επιπλέον έχει αποκτήσει και έναν δικό του αυτόνομο δίαυλο εκμετάλλευσης της εργατικής τάξης. Αρχικά ο Λαπαβίτσας χρησιμοποίησε τον όρο «χρηματοοικονομική εκμετάλλευση» (financial exploitation). Ύστερα από ορισμένες κριτικές (π.χ. Φάιν [Fine, 2009]), οι οποίες τον επέκριναν ότι ο όρος αυτός συγχέεται με την καπιταλιστική εκμετάλλευση (δηλαδή την ιδιοποίηση απλήρωτης εργασίας στη σφαίρα της παραγωγής), τον τροποποίησε σε «χρηματοοικονομική υπεξαίρεση» (financial expropriation). Επί της ουσίας όμως, το περιεχόμενό του παρέμεινε το ίδιο.

Υπάρχουν ορισμένες μαρξιστικές προσεγγίσεις που χρησιμοποιούν τον όρο «χρηματιστικοποίηση» περισσότερο περιγραφικά και δεν θεωρούν ότι ανατρέπει τις βασικές λειτουργίες της καπιταλιστικής οικονομίας. Για παράδειγμα, ο Φάιν (Fine, 2009) χρησιμοποιεί τον όρο «χρηματιστικοποίηση» όχι ως ένα ξεχωριστό στάδιο του καπιταλισμού αλλά ως μια ιδιαίτερη φάση του νεοφιλελευθερισμού και των πολιτικών του. Για τον Φάιν η ανάπτυξη της «χρηματιστικοποίησης» σε καμία περίπτωση δεν σημαίνει ότι το χρηματικό κεφάλαιο αυτονομήθηκε από το παραγωγικό και απέκτησε αυτοτελή μηχανισμό λειτουργίας. Οι πρόσοδοι του χρηματικού κεφαλαίου προέρχονται πάντα από την υπεραξία που υπεξαιρεί το παραγωγικό κεφάλαιο και η οποία στη συνέχεια αναδιανέμεται μεταξύ των τριών βασικών μερίδων του κεφαλαίου (παραγωγικό, χρηματικό, εμπορικό κεφάλαιο). Οι νέες μορφές λειτουργίας του χρηματικού κεφαλαίου και οι νέοι θεσμικοί διακανονισμοί είναι πολιτικές που χρησιμοποιεί το κεφάλαιο για να αντιπαρέλθει τα προβλήματα που αντιμετωπίζει και τις αντιθέσεις που το διαπερνούν.

Η θεωρία της «χρηματιστικοποίησης» είναι εξαιρετικά προβληματική. Οι βασικές αδυναμίες της είναι οι ακόλουθες:

Πρώτον, υποκύπτει στη γοητεία βραχυπρόθεσμων και συγκυριακών φαινομένων τα οποία ανάγει αδικαιολόγητα σε μακροχρόνιες δομικές αλλαγές. Ουσιαστικά υποστηρίζει ότι ο καπιταλισμός επιστρέφει στην προκαπιταλιστική περίοδο, όταν κυοφορούνταν μέσα στη φεουδαλική οικονομία από ιδιόμορφες εμπορικές και χρηματοοικονομικές δραστηριότητες. Οι δραστηριότητες αυτές βασίζονταν στην άνιση ανταλλαγή που προέκυπτε λόγω του εξαιρετικά ρυθμισμένου χαρακτήρα της φεουδαλικής οικονομίας και των συνεπαγόμενων ολιγοπωλιακών εμπορικών και χρηματοοικονομικών δραστηριοτήτων (τοκογλυφία). Οι προκαπιταλιστικές αυτές δραστηριότητες δημιούργησαν την κρίσιμη μάζα (την πρωταρχική συσσώρευση του κεφαλαίου) για την επικράτηση του καπιταλισμού. Όμως, ύστερα από αυτήν η ανταλλαγή ισοδυνάμων γίνεται ο κανόνας λειτουργίας του συστήματος. Τότε το χρηματικό κεφάλαιο αποκτά τον τυπικά καπιταλιστικό χαρακτήρα του, δηλαδή συλλέγει κεφάλαια για τη λειτουργία του παραγωγικού κεφαλαίου και λαμβάνει ένα μερίδιο από τον πλούτο που δημιουργείται υπό τον έλεγχο του τελευταίου με τη μορφή του τόκου. Το χρηματικό κεφάλαιο δεν παράγει το ίδιο πλούτο και αποτελεί πάντα ένα εξάρτημα (ανεξαρτήτως της ισχύος του) του παραγωγικού κεφαλαίου. Η θεωρία της «χρηματιστικοποίησης» υποστηρίζει ότι στον σημερινό καπιταλισμό το χρηματικό κεφάλαιο αυτονομείται εντελώς και, ουσιαστικά, «εκμεταλλεύεται» το παραγωγικό κεφάλαιο. Μάλιστα στις μαρξίζουσες εκδοχές της υποστηρίζει ότι το χρηματικό κεφάλαιο μπορεί πλέον να εκμεταλλεύεται άμεσα τους εργαζομένους μέσω τοκογλυφικών δανείων. Πέρα όμως από τη γοητεία ορισμένων συγκυριακών φαινομένων (υπερανάπτυξη των χρηματοικονομικών δραστηριοτήτων από το 1990 και μετά), τίθεται το ερώτημα: Πώς είναι δυνατό να επιβιώσει μακροχρόνια ένας τέτοιος παραμορφωμένος καπιταλισμός που βασίζεται σε μη παραγωγικές δραστηριότητες και στην τοκογλυφία; Η απάντηση είναι προφανώς ότι δεν μπορεί να επιβιώσει.

Κατά συνέπεια, οι μαρξίζουσες θεωρίες της «χρηματιστικοποίησης» αδυνατούν να κατανοήσουν την ανάπτυξη του χρηματοπιστωτικού συστήματος και τα νέα προϊόντα του ως προσπάθεια να ετεροχρονίσει την κρίση κερδοφορίας του μέσω της ενίσχυσης των λειτουργιών του πλασματικού κεφαλαίου. Ιδιαίτερα όσον αφορά το τελευταίο είτε δεν το κατανοούν είτε το απορρίπτουν ρητά (π.χ. Λαπαβίτσας).

Ένα δεύτερο σημαντικό πρόβλημα της θεωρίας της «χρηματιστικοποίησης» (ιδιαίτερα για τις μαρξίζουσες εκδοχές της) είναι ότι θεωρεί την κρίση του 2007-08 απλώς ως μια χρηματοοικονομική κρίση που δεν έχει βάσεις στη σφαίρα της παραγωγής, οπότε το ποσοστό κέρδους δεν παίζει κανένα ρόλο.

Μια εξίσου σημαντική αδυναμία της θεωρίας της «χρηματιστικοποίησης» είναι ότι για να ευσταθεί πρέπει να δείξει ότι ουσιαστικά η παραδοσιακή τάξη των καπιταλιστών έχει διασπαστεί και μέσα από τα σπλάγχνα της έχει προκύψει μια νέα τάξη: αυτή του χρηματιστικού κεφαλαίου. Το τελευταίο έχει δικό του αυτοτελή τρόπο λειτουργίας και εκμετάλλευσης όχι μόνο των εργαζομένων αλλά και της παραδοσιακής καπιταλιστικής τάξης. Ο Λαπαβίτσας προσπαθεί να αποφύγει τη θέση ότι στον χρηματιστικοποιημένο καπιταλισμό εμφανίζονται δύο αστικές τάξεις, προβάλλοντας το αδύναμο επιχείρημα ότι η κλασική καπιταλιστική τάξη συγχωνεύεται με το χρηματιστικό κεφάλαιο και «χρηματιστικοποιείται» καθ΄ ολοκληρία. Η θέση αυτή δεν ευσταθεί εφόσον, σύμφωνα με τον Λαπαβίτσα, το χρηματιστικό κεφάλαιο έχει έναν πρόσθετο μόνιμο μηχανισμό εκμετάλλευσης της εργασίας. Τότε προφανώς δεν συμμετέχει στη διαμόρφωση του γενικού μέσου ποσοστού κέρδους, γιατί –όπως εύστοχα επισήμανε ο Φάιν (Fine, 2009)– μόνο με τον τρόπο αυτό μπορεί το χρηματιστικό κεφάλαιο να έχει την ηγεμονική θέση που του αποδίδει η θεωρία της «χρηματιστικοποίησης»1212Η θεωρία της «χρηματιστικοποίησης» υποστηρίζει ότι το χρηματιστικό κεφάλαιο έχει ανώτερο από το κανονικό ποσοστό κέρδους. Κάτι τέτοιο όμως δεν έχει αποδειχτεί εμπειρικά για μακροπρόθεσμα διαστήματα (δηλαδή πέραν των συνηθισμένων σήμερα βραχυχρόνιων υπερβολικών αποδόσεων του χρηματοπιστωτικού τομέα).. Εάν ευσταθούσε το επιχείρημα αυτό της θεωρίας της «χρηματιστικοποίησης», τότε μιλάμε προφανώς για δύο διαφορετικές αστικές τάξεις.

Όσον αφορά το επιχείρημα περί τοκογλυφικής εκμετάλλευσης της εργασίας, είναι άστοχο, γιατί τα έσοδα των τραπεζών από δάνεια στα νοικοκυριά σημαίνουν είτε ότι συνιστούν υπεξαίρεση ενός τμήματος της αξίας της εργασιακής δύναμης είτε ότι αποτελούν τμήμα της αξίας της εργασιακής δύναμης η οποία ξοδεύεται για την απόκτηση των κοινωνικά αναγκαίων αγαθών (ορισμένα εκ των οποίων αποδίδονται με πίστωση). Στην πρώτη περίπτωση, εφόσον η υπεξαίρεση αυτή γίνει μόνιμη, θα προκύψει μια νέα χαμηλότερη αξία της εργασιακής δύναμης. Στη δεύτερη περίπτωση, η αξία της εργασιακής δύναμης είναι όντως χαμηλότερη απ’ όσο εμφανίζεται. Συνεπώς, σε καμία από τις δύο περιπτώσεις δεν προκύπτει μια συστηματική πρόσθετη «χρηματοπιστωτική» εκμετάλλευση των εργατών. Αντιθέτως, και στις δύο περιπτώσεις τα χρηματοοικονομικά κέρδη είναι ένα ποσό που αφαιρείται από τα κέρδη των παραγωγικών καπιταλιστών.

Επίσης, διάφορες εμπειρικές πεποιθήσεις της θεωρίας της «χρηματιστικοποίησης» είναι εξίσου προβληματικές. Για παράδειγμα, δεν είναι πρωτοφανές οι μεγάλες εταιρείες να χρηματοδοτούν τον κύριο όγκο των επενδύσεών τους με ίδια κεφάλαια (δηλαδή παρακρατούμενα κέρδη). Δεν υπάρχει κάτι ποιοτικά νέο εδώ.

Αντίστοιχα, έχει αποδειχτεί υπερβολή η εκτίμηση ότι οι αγορές κεφαλαίου καταργούν και αφομοιώνουν πλήρως την τραπεζική λειτουργία. Είναι αλήθεια ότι τα τελευταία χρόνια αυξήθηκαν οι δραστηριότητες των μη χρηματοπιστωτικών εταιρειών στις κεφαλαιαγορές (με αγοραπωλησίες μετοχών και έκδοση ομολογιών). Ωστόσο αυτό δεν παραμέρισε τις τράπεζες ούτε τις εξάλειψε. Αντιθέτως, οι τράπεζες ασχολήθηκαν με τις διαδικασίες αυτές –καθώς οι μη χρηματοπιστωτικές εταιρείες δεν μπορούσαν να τις πραγματοποιήσουν μόνες τους– έναντι αμοιβής. Γι’ αυτό άλλωστε οι εμπορικές τράπεζες δημιούργησαν και παραρτήματα επενδυτικών τραπεζών. Συνεπώς, δεν υπήρξε ουσιαστικά μια σημαντική απο-διαμεσολάβηση (de-intermediation). Επιπλέον, ακόμη και στις ΗΠΑ –οι οποίες υποστηρίζεται ότι οδηγούν τις εξελίξεις αυτές–, με το ξέσπασμα της κρίσης του 2008, οι επενδυτικές τράπεζες υποχρεώθηκαν να αποκτήσουν και κλασικές τραπεζικές δραστηριότητες για να υπάγονται στην αντίστοιχη κρατική εποπτεία.

IΙΙ. Ερμηνείες της ελληνικής κρίσης με βάση τη «χρηματιστικοποίηση»

Υπάρχουν τρεις βασικές ερμηνείες της ελληνικής κρίσης με βάση τη θεωρία της «χρηματιστικοποίησης». Η πρώτη προτάθηκε από τους Λαπαβίτσα κ.ά. (Lapavitsas et al., 2010a, 2010b) και ακολουθεί τη δική του μαρξίζουσα θεωρία. Η δεύτερη προτάθηκε από τους Μηλιό και Σωτηρόπουλο (Milios & Sotiropoulos, 2010) και συνδέεται περισσότερο με τις μετακεϊνσιανές αντιλήψεις περί «χρηματιστικοποίησης». Η τρίτη προτάθηκε από τον Αργείτη (2012) και ακολουθεί τη μινσκιανή προσέγγιση (δηλαδή μια ιδιόμορφη μετακεϊνσιανή προσέγγιση)1313Για μια διεξοδικότερη ανάλυση, καθώς και για το γενικότερο πλαίσιο των ανταγωνιστικών ερμηνειών της ελληνικής κρίσης, βλ. Μαυρουδέας (2013)..

Α. Χρηματοοικονομική υπεξαίρεση

Οι Λαπαβίτσας κ.ά. ( Lapavitsas et al., 2010a, 2010b) θεωρούν ότι η ελληνική κρίση είναι απλώς μια κρίση χρέους. Σε αυτό συμφωνούν με τις ορθόδοξες ερμηνείες. Ωστόσο, προσθέτουν ότι είναι «σύμπτωμα ενός ευρύτερου κακού» (Lapavitsas et al., 2010a: 11) που δεν έχει εθνικές ρίζες, αλλά προκύπτει από: α) τον χρηματιστικοποιημένο καπιταλισμό και β) την Οικονομική και Νομισματική Ένωση (ΟΝΕ). Ο πρώτος προκάλεσε την κρίση του 2007-08, που δεν είναι μια κρίση a-la-Marx, αλλά απλώς μια χρηματοπιστωτική κρίση. Το ποσοστό κέρδους δεν παίζει κανένα ρόλο σ’ αυτήν. Σύμφωνα με τον Λαπαβίτσα –και χωρίς καμιά εμπειρική τεκμηρίωση–, το ποσοστό κέρδους «δεν έπεσε αλλά δεν αυξήθηκε επίσης». Η κρίση προκλήθηκε από την ανεξέλεγκτη χρηματοοικονομική μόχλευση που καλλιέργησε η «χρηματιστικοποίηση» και η οποία οδήγησε σε μη βιώσιμες «φούσκες». Αυτή η κρίση διασάλευσε τα σαθρά θεμέλια της ΟΝΕ. Η τελευταία, σύμφωνα πάντα με τους Λαπαβίτσα κ.ά., δεν είναι μια Βέλτιστη Νομισματική Περιοχή (ΒΝΠ) και χαρακτηρίζεται από ανισορροπίες στις οικονομικές σχέσεις μεταξύ των κρατών-μελών της. Υποστηρίζουν ότι η ΟΝΕ έχει τρεις πυλώνες: α) την ανεξάρτητη Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ), β) τη δημοσιονομική λιτότητα και γ) την αδιάλειπτη πίεση μείωσης των μισθών προκειμένου να διασφαλιστεί η ανταγωνιστικότητα. Επισημαίνουν εύστοχα ότι η νομισματική πολιτική της ΕΚΤ ακολουθεί τις ανάγκες των χωρών του ευρωκέντρου, ακόμη και όταν αυτές βλάπτουν τις οικονομίες της ευρωπεριφέρειας. Όμως, όσον αφορά τον τρίτο πυλώνα της ΟΝΕ, αποδέχονται πλήρως τις ορθόδοξες θεωρίες περί ανταγωνιστικότητας. Θεωρούν δηλαδή ότι αυτή εξαρτάται αποκλειστικά από τον ανταγωνισμό κόστους και, άρα, από το επίπεδο των μισθών. Μάλιστα όχι το απόλυτο επίπεδο αλλά το σχετικό, δηλαδή το ρυθμό αύξησης των μισθών. Έτσι ουσιαστικά αναπαράγουν αντεστραμμένο το ορθόδοξο επιχείρημα: Δεν ήταν υπερβολικές οι ελληνικές μισθολογικές αυξήσεις αλλά η γερμανική μισθολογική στασιμότητα. Η τελευταία δημιουργεί μια νεομερκαντιλιστική εμπορική ανισορροπία μεταξύ του πλεονασματικού ευρωκέντρου και της ελλειμματικής ευρωπεριφέρειας. Το επιχείρημα αυτό έχει μια προφανή αδυναμία: Τι θα πρέπει να γίνει αν η Γερμανία και οι χώρες του ευρωκέντρου επιμείνουν σε μια τέτοια εισοδηματική πολιτική (η οποία εξάλλου είναι και εθνικό τους δικαίωμα); Η μόνη εύλογη απάντηση είναι ότι πρέπει να προσαρμοστεί ο πιο αδύνατος και, συνεπώς, οι πολιτικές λιτότητας και δημοσιονομικής προσαρμογής είναι ο μοναδικός δρόμος για τις οικονομίες της ευρωπεριφέρειας.

Η συνέχεια της ερμηνείας των Λαπαβίτσα κ.ά. παραμένει εντός του πλαισίου της εσφαλμένης ορθόδοξης Υπόθεσης των Δίδυμων Ελλειμμάτων (ΥΔΕ), αλλά αναστρέφοντας τη σειρά αιτιότητας (δηλαδή αποδίδοντας αιτιακό ρόλο στον δεύτερο πόλο της): είναι το εμπορικό έλλειμμα που επιδεινώνει το Έλλειμμα του Ισοζυγίου Τρεχουσών Συναλλαγών (ΕΙΤΣ) και το Δημοσιονομικό Έλλειμμα (ΔΕ, καθώς το κράτος στηρίζει το κεφάλαιο). Η ΟΝΕ έχει πολώσει την Ευρωζώνη σε ένα ευρωκέντρο με εμπορικά πλεονάσματα και μια ευρωπεριφέρεια με εμπορικά ελλείμματα. Το ευρωκέντρο τροφοδοτούσε με δανειακά κεφάλαια κυρίως την ευρωπεριφέρεια, έτσι ώστε αυτή να μπορεί να αγοράσει τις εξαγωγές του. Η έκρηξη της παγκόσμιας κρίσης του 2007-08 διασάλευσε το κύκλωμα αυτό, καθώς οι διεθνείς αγορές άρχισαν να φοβούνται για τη βιωσιμότητα του ελληνικού δανεισμού. Έτσι ξέσπασε η κρίση κρατικού χρέους της Ευρωζώνης. Σύμφωνα με τους Λαπαβίτσα κ.ά., η ΟΝΕ μετέδωσε την παγκόσμια κρίση στην Ευρώπη λόγω των εγγενών ανισορροπιών της.

Μέχρι το σημείο αυτό η ανάλυση των Λαπαβίτσα κ.ά. δεν διαφέρει ουσιαστικά από τις μετακεϊνσιανές αναλύσεις που υιοθετούν το επιχείρημα της διαίρεσης μεταξύ ευρωκέντρου και ευρωπεριφέρειας1414Χαρακτηριστικά, ο Στοκχάμερ (Stockhammer, 2011: 90) υποστηρίζει ότι «αυτή δεν ήταν μια πρωταρχικά ελληνική κρίση, αλλά μια κρίση του συστήματος του ευρώ». «Το ευρώ ήταν εδώ και καιρό ένα πολιτικό σχέδιο με αμφίβολη οικονομική βάση» (Stockhammer, 2011: 94). Επιπρόσθετα, η ΟΝΕ είναι τμήμα του παγκόσμιου νεοφιλελεύθερου υποδείγματος που ξεκίνησε με τη χρηματοοικονομική απορρύθμιση (τον νεοφιλελεύθερο τρόπο ρύθμισης) και δημιούργησε το ηγεμονευόμενο από το χρηματιστικό κεφάλαιο καθεστώς ρύθμισης. Αυτό πόλωσε την ΕΕ σε δύο ομάδες: μία Βόρεια, που ακολούθησε μια βασισμένη σε εξαγωγές μεγέθυνση, και μία Νότια, που ακολούθησε μια βασισμένη στο δανεισμό μεγέθυνση (Stockhammer, 2011: 86).. Η μόνη ουσιαστική διαφορά είναι η προσθήκη του μηχανισμού της «χρηματοοικονομικής υπεξαίρεσης».

Το τελικό συμπέρασμα της ανάλυσης των Λαπαβίτσα κ.ά. είναι ότι η ΟΝΕ δεν επιδιορθώνεται και η μόνη λύση για την Ελλάδα είναι η έξοδος από αυτή. Μερικές φορές αναφέρονται στη δυνατότητα εφαρμογής ενός ευρωπαϊκού «σχεδίου Μάρσαλ» ως λύσης στα αδιέξοδα της ΟΝΕ, αλλά γρήγορα το απορρίπτουν ως μη ρεαλιστικό. Όσον αφορά τη γενικότερη σχέση με την ΕΕ (δηλαδή την παραμονή της Ελλάδας εντός του πλαισίου πολιτικών θεσμών και της Κοινής Αγοράς), παραμένουν αγνωστικιστές.

Η ερμηνεία αυτή πάσχει από τις γενικές αδυναμίες της θεωρίας της «χρηματιστικοποίησης». Παραγνωρίζει εντελώς το ζήτημα της παραγωγικής δομής της ελληνικής οικονομίας και των ευρωπαϊκών οικονομιών και, συνεπώς, αδυνατεί να κατανοήσει την ύπαρξη σχέσεων οικονομικής εκμετάλλευσης της ευρωπεριφέρειας από το ευρωκέντρο όχι με βάση νομισματικές ή μισθολογικές σχέσεις, αλλά με βάση τις διαφορετικές παραγωγικές δομές τους. Επιπλέον, αποδέχεται άκριτα το ορθόδοξο επιχείρημα ότι το ονομαστικό Μοναδιαίο Κόστος Εργασίας είναι το βασικό κριτήριο ανταγωνιστικότητας. Επομένως, η αντιστροφή του είναι αδύναμη και οδηγεί στο ορθόδοξο συμπέρασμα: Εφόσον η Γερμανία δεν αυξάνει τους μισθούς της, τότε, δικαίως ή αδίκως, δεν μένει παρά να μειωθούν οι ελληνικοί μισθοί. Επίσης, όπως θα δειχθεί παρακάτω, η ελληνική οικονομία δεν έχει βασικά χαρακτηριστικά του «χρηματιστικοποιημένου» καπιταλισμού. Ο βαθμός χρηματοοικονομικής μόχλευσης ήταν χαμηλός όπως επίσης και ο ιδιωτικός δανεισμός των νοικοκυριών. Συνεπώς, η «χρηματιστικοποίηση» εισάγεται μόνο από το εξωτερικό (μέσω του δημόσιου χρέους). Το σχήμα αυτό είναι εξαιρετικά αδύναμο.

Το τελευταίο σφάλμα των Λαπαβίτσα κ.ά. αφορά τις προτάσεις οικονομικής πολιτικής τους. Εάν η ελληνική κρίση είναι απλώς μια κρίση χρέους, τότε ίσως να μπορεί να επιλυθεί χωρίς την έξοδο από την ΟΝΕ αλλά με τη μεταρρύθμισή της, έτσι ώστε να γίνει μια ΒΝΠ (δηλαδή με την πολιτική, την τραπεζική και τη δημοσιονομική ενοποίησή της). Εάν όμως η κρίση έχει βαθύτερο δομικό περιεχόμενο, τότε μια απλή ανάκτηση της συναλλαγματικής και της νομισματικής πολιτικής δεν επαρκεί ούτε για να αναδιαρθρώσει την οικονομία ούτε για να βελτιώσει βιώσιμα την ανταγωνιστικότητα. Αντιθέτως, απαιτείται μια πολύ πιο ριζική τομή, με την έξοδο από την ΕΕ συνολικά, στην προοπτική του σοσιαλιστικού μετασχηματισμού.

Β. Ταξική πάλη και χρηματιστικοποίηση

Αντίθετα με τους Λαπαβίτσα κ.ά., οι Μηλιός και Σωτηρόπουλος (Milios & Sotiropoulos, 2010) υποστηρίζουν ότι δεν ευθύνεται ούτε η φθίνουσα ανταγωνιστικότητα ούτε η ΟΝΕ για την ελληνική υπερχρέωση. Αντιθέτως, η ΟΝΕ –συνενώνοντας οικονομίες με διαφορετικούς ρυθμούς μεγέθυνσης και διαφορετική κερδοφορία– διευκόλυνε την κίνηση κεφαλαίων από τις πιο αναπτυγμένες (και με χαμηλότερους ρυθμούς ανάπτυξης και δυνητικά υψηλότερη κερδοφορία) προς τις λιγότερο αναπτυγμένες οικονομίες. Ο λόγος της μετακίνησης κεφαλαίων από τις οικονομίες του ευρωκέντρου σε αυτές τις ευρωπεριφέρειες έχει να κάνει με τα υψηλότερα ποσοστά κερδοφορίας που χαρακτηρίζουν τις δεύτερες. Η τάση αυτή ενισχύθηκε μετά την ΟΝΕ, καθώς η τελευταία εξασφάλισε στις οικονομίες της ευρωπεριφέρειας χαμηλότερα επιτόκια δανεισμού απ’ ό,τι προηγουμένως με τα εθνικά τους νομίσματα. Με τον τρόπο αυτό δόθηκε αναπτυξιακή ώθηση στην ευρωπεριφέρεια. Έτσι, οι υψηλοί ελληνικοί ρυθμοί ανάπτυξης της δεκαετίας του 1990 δεν ήταν «φούσκα», αλλά ανταποκρίνονταν στην πραγματικότητα. Ουσιαστικά, οι Μηλιός και Σωτηρόπουλος απορρίπτουν το επιχείρημα της διαίρεσης της ΕΕ σε Βορρά και Νότο, θεωρώντας την έκφραση της προβληματικής Θεωρίας της Εξάρτησης (π.χ. Αμίν [Amin, 1976]). Γι’ αυτούς οι κεφαλαιακές εισροές δεν ήταν δάνεια από τις χώρες του ευρωκέντρου προς τις χώρες της ευρωπεριφέρειας για να χρηματοδοτήσουν την αγορά των εξαγωγικών προϊόντων των πρώτων. Αντιθέτως, είχαν θετικά αναπτυξιακά αποτελέσματα, καθώς αποτελούσαν παραγωγικές επενδύσεις στην ελληνική οικονομία.

Στο σημείο αυτό η ανάλυση των Μηλιού και Σωτηρόπουλου (Milios & Sotiropoulos, 2010) συμφωνεί με τις ορθόδοξες ερμηνείες που θεωρούν θετική την εισροή ξένου κεφαλαίου, καθώς και με τις αντίστοιχες απόψεις περί «ισχυρής Ελλάδας» που προβλήθηκαν την περίοδο εκείνη1515Αντίστοιχα συμπεράσματα είχε διατυπώσει σε μελέτες του και ο Η. Ιωακείμογλου.. Το βασικό ορθόδοξο επιχείρημα –ιδιαίτερα από το λεγόμενο «εκσυγχρονιστικό» ρεύμα– την περίοδο πριν από το ξέσπασμα της ελληνικής κρίσης ήταν ότι το ΕΙΤΣ δεν συνιστά πρόβλημα, αλλά είναι μια «καλή ανισορροπία» (good imbalances), επειδή οι οικονομίες της ευρωπεριφέρειας έχουν σχετικά χαμηλά επίπεδα πραγματικού κατά κεφαλήν ΑΕΠ. Αυτό, σύμφωνα με τις ορθόδοξες εμπειρικές πεποιθήσεις, μεταφράζεται περίπου αυτόματα σε δυνατότητα ταχύτερης αύξησης της παραγωγικότητας και, συνεπώς, μεγαλύτερου ρυθμού μεγέθυνσης. Οι δυνατότητες αυτές οδηγούν σε αυξημένες ροές επενδύσεων (τόσο άμεσων επενδύσεων όσο και επενδύσεων χαρτοφυλακίου και ιδιαίτερα δανείων) προς τις οικονομίες της ευρωπεριφέρειας. Ιδιαίτερα η εισροή δανειακών κεφαλαίων έρχεται να συμπληρώσει τη μη επαρκή δεξαμενή εγχώριων καταθέσεων. Συνεπώς, το ΕΙΤΣ είναι μια «καλοήθης» διαδικασία που θα καλυφθεί στο μέλλον από τις αποδόσεις των κεφαλαιακών αυτών ροών και τη γρηγορότερη μεγέθυνση της οικονομίας. Με τον τρόπο αυτό οι λιγότερο αναπτυγμένες οικονομίες της ευρωπεριφέρειας μπαίνουν σε μια διαδικασία «προφθάσματος» (catching up) των πιο αναπτυγμένων οικονομιών του ευρωκέντρου. Έτσι υλοποιείται η πολυθρύλητη διαδικασία σύγκλισης μεταξύ των οικονομιών αυτών.

Επομένως, για τους Μηλιό και Σωτηρόπουλο (Milios & Sotiropoulos, 2010), το ΕΙΤΣ δεν αποτελεί πρόβλημα, αλλά ένδειξη εισροής αναπτυξιακών κεφαλαίων. Βέβαια, αυτή η εισροή κεφαλαίων είχε παρενέργειες. Ο εξωτερικός δανεισμός και η εισροή κεφαλαίων τόνωσαν την εγχώρια ζήτηση των χωρών της ευρωπεριφέρειας, με αποτέλεσμα την αύξηση του πληθωρισμού και την επιδείνωση της ανταγωνιστικότητας.

Όπως προαναφέρθηκε, ως εδώ οι Μηλιός και Σωτηρόπουλος ουσιαστικά αναδιατυπώνουν την ειδυλλιακή «επιτυχημένη ιστορία» της «ισχυρής Ελλάδας», που παρουσιαζόταν πριν την κρίση από τους ορθόδοξους ακαδημαϊκούς και τους κυβερνητικούς κύκλους. Στη συνέχεια, οι Μηλιός και Σωτηρόπουλος προσθέτουν τη θέση της «χρηματιστικοποίησης»: ο σύγχρονος καπιταλισμός έχει χρηματιστικοποιηθεί, με αποτέλεσμα να χαρακτηρίζεται από υπερβολική μόχλευση και χρηματοοικονομικές «φούσκες». Το ξέσπασμα της παγκόσμιας κρίσης του 2007-08 (την οποία επίσης κατανοούν απλώς ως χρηματοπιστωτική κρίση) εκτροχίασε τα μέχρι πρότινος «καλοήθη» ΕΙΤΣ της ευρωπεριφέρειας. Για να μπορέσουν τα τελευταία να εξισορροπηθούν, χρειάστηκε η δραματική αύξηση του ΔΕ, το οποίο οδήγησε στην κατάρρευση των οικονομιών της ευρωπεριφέρειας.

Παρόλο που οι Μηλιός και Σωτηρόπουλος αποδέχονται ότι η ΟΝΕ δεν είναι μια ΒΝΠ και είναι νεοφιλελεύθερης έμπνευσης, υποστηρίζουν ότι διαδραμάτισε μόνο περιφερειακό ρόλο στο όλο πρόβλημα. Αποδέχονται ότι η λογική της ΟΝΕ είναι νεοφιλελεύθερη και επιβάλλει τη λιτότητα στους εργαζομένους υπό την πίεση του διεθνούς ανταγωνισμού και του «κοινωνικού dumping» που προκαλεί η φιλελευθεροποίηση των διεθνών κεφαλαιακών κινήσεων. Αποδέχονται επίσης ότι το ξέσπασμα της παγκόσμιας κρίσης έφερε στην επιφάνεια τις αδυναμίες της ΟΝΕ (μη ΒΝΠ) και τον ταξικό χαρακτήρα της, αφού η πλειονότητα των προσαρμογών που επιβάλλει επιβαρύνει τους εργαζομένους. Όμως, θεωρούν ότι η λύση δεν βρίσκεται στην έξοδο από την ΟΝΕ, καθώς αυτό είναι ατελέσφορο και θα σημαίνει την επιστροφή σε μια εποχή οικονομικών και πολιτικών εθνικιστικών συγκρούσεων. Αντιθέτως, υποστηρίζουν ότι η οικονομική και η πολιτική σύγκρουση πρέπει να επικεντρωθεί στα αμιγώς ταξικά χαρακτηριστικά της κρίσης που απορρέουν από την αντίθεση κεφαλαίου-εργασίας. Αυτό μπορεί να οδηγήσει στην ενοποίηση των κοινωνικών κινημάτων σε πανευρωπαϊκό επίπεδο σε μια καθαρά ταξική βάση. Έτσι, η ταξική πάλη των δυνάμεων της εργασίας μπορεί να επιβάλει τη μεταρρύθμιση των σημερινών δομών της ΕΕ και της ΟΝΕ στην κατεύθυνση της δημιουργίας μιας «κοινωνικής Ευρώπης».

Αυτή η δεύτερη ερμηνεία «χρηματιστικοποίησης» χαρακτηρίζεται φυσικά από τα γενικά προβλήματα της προσέγγισης αυτής. Επιπλέον όμως –ενστερνιζόμενη την ορθόδοξη άποψη περί ευεργετικών εισροών ξένου κεφαλαίου και εξωτερικών ελλειμμάτων– δεν κατανοεί τα βαθιά διαρθρωτικά προβλήματα που δημιουργήθηκαν στην ελληνική οικονομία με την ένταξή της στην Κοινή Αγορά και τα οποία επιδεινώθηκαν με την ΟΝΕ. Ένα σημείο χρειάζεται ιδιαίτερη επισήμανση: Όπως δείχνουν πολλές εμπειρικές μελέτες, τα μακρόχρονα ΕΙΤΣ δεν χρησιμοποιήθηκαν κυρίως για να χρηματοδοτηθούν επενδύσεις σε παραγωγικές δραστηριότητες, αλλά για να χρηματοδοτηθούν οι αγορές εισαγόμενων προϊόντων από τις χώρες του ευρωκέντρου. Έτσι, οι Μηλιός και Σωτηρόπουλος αποδέχονταν το επιχείρημα της «ισχυρής Ελλάδας» την ίδια ώρα που βασικοί τομείς της οικονομίας συρρικνώνονταν ή/και εξαρτιόνταν ασφυκτικά από ξένες δραστηριότητες. Συνεπακόλουθα, παραγνωρίζουν τις διαδικασίες οικονομικής εκμετάλλευσης της ευρωπεριφέρειας που δημιούργησαν πρώτα η Κοινή Αγορά και, ακολούθως, η ΟΝΕ.

Γ. Μινσκιανός αποπληθωρισμός

Στο πλαίσιο των ετεροδόξων ερμηνειών της ελληνικής κρίσης έχουν διατυπωθεί και αναλύσεις που υιοθετούν την προσέγγιση του Χάιμαν Μίνσκι (Hyman Minsky). Το Levy Institute, που άλλωστε συνδέεται άμεσα με τη μινσκιανή παράδοση, αποτελεί το κέντρο των αναλύσεων αυτών1616Η αντίληψη του Χάιμαν Μίνσκι σε ό,τι αφορά τα ζητήματα της εγγενούς αστάθειας της καπιταλιστικής οικονομίας έχει σοβαρές επιρροές από τις αντιλήψεις του Μ. Καλέκι (M. Kalecki) και της Τ. Ρόμπινσον (J. Robinson) για τo ζήτημα του μονοπωλίου. Επίσης, έχει πολλά κοινά σημεία και με τη θεωρία του μονοπωλιακού καπιταλισμού των Μπάραν (Baran) και Σουίζι.. Οι απόψεις αυτές έχουν διατυπωθεί από τον Γ. Αργείτη σε σειρά μελετών. Ο Αργείτης (2012) υποστηρίζει ότι ο ελληνικός καπιταλισμός, μέχρι σήμερα, χαρακτηρίζεται από τρία στοιχεία:

1) Την παραδοσιακά παρωχημένη και αδύναμη τεχνολογική δομή του.

2) Τη δομικά αδύναμη ανταγωνιστικότητα, η οποία προκαλεί χρόνια προβλήματα στο ισοζύγιο τρεχουσών συναλλαγών. Η αδύναμη ανταγωνιστικότητα προέρχεται σε μεγάλο βαθμό από την παρωχημένη και αδύναμη τεχνολογική δομή. Τα προβλήματα στο ισοζύγιο τρεχουσών συναλλαγών προκύπτουν επειδή ο ελληνικός καπιταλισμός είναι αναγκασμένος να εισάγει μεγάλο μέρος των αναγκαίων εισροών, τόσο ενδιάμεσων όσο και τελικών.

3) Τη στενή «διαπλοκή» (cronyism) μεταξύ του ελληνικού κεφαλαίου και του κράτους. Ο Αργείτης (2012) υποστηρίζει ότι αυτό συνάδει με την κατά Μίνσκι έννοια του «ισχυρού κράτους» (strong state). Βασικός ρόλος του κράτους και της κεντρικής τράπεζας είναι να διαχειρίζεται τη διαδικασία πληθωρισμού-αποπληθωρισμού χρησιμοποιώντας τον προϋπολογισμό και το ΔΕ έτσι ώστε να στηρίζει την καπιταλιστική κερδοφορία. Υπ’ αυτή την έννοια το ΔΕ χρησιμοποιούνταν περισσότερο ως αναδιανεμητικό εργαλείο και λιγότερο ως αντικυκλικό.

Το βασικό αίτιο της ελληνικής κρίσης είναι η ένταξη στην ΟΝΕ, η οποία υπονόμευσε αυτό το παραδοσιακό υπόδειγμα λειτουργίας του ελληνικού καπιταλισμού δίχως να κατορθώσει να το αντικαταστήσει με ένα εξίσου λειτουργικό. Συγκεκριμένα, μετά την ένταξη στην ΟΝΕ, διατηρήθηκε το «ισχυρό κράτος» αλλά χωρίς μια αντίστοιχα ισχυρή κεντρική τράπεζα. Αυτό είχε ως αποτέλεσμα η διαχείριση του χρέους να είναι δυσλειτουργική και να προκύψει η «χρηματιστικοποίηση» της οικονομίας (δηλαδή η μεγέθυνση με βάση τη χρηματοοικονομική μόχλευση). Αυτή η «χρηματιστικοποίηση» αύξησε την εγγενή χρηματοοικονομική αστάθεια της καπιταλιστικής οικονομίας στην οποία επικεντρώνεται ιδιαίτερα η Υπόθεση της Χρηματοοικονομικής Αστάθειας (Financial Instability Hypothesis) του Minsky (1992).

Ως γνωστόν, η Υπόθεση της Χρηματοοικονομικής Αστάθειας υποστηρίζει ότι το καπιταλιστικό σύστημα είναι εγγενώς επιρρεπές σε χρηματοπιστωτικές κρίσεις. Αυτές προκύπτουν από την ενδογενή τάση του συστήματος να δημιουργεί κερδοσκοπικές «φούσκες» στις χρηματοπιστωτικές αγορές. Ο μηχανισμός δημιουργίας τους είναι, συνοπτικά, ο εξής: Σε περιόδους ευφορίας και ανόδου του οικονομικού κύκλου αυξάνουν τα εταιρικά ρευστά διαθέσιμα περισσότερο απ’ όσο απαιτείται για την εξυπηρέτηση του υπάρχοντος εταιρικού δανεισμού. Έτσι δημιουργείται μια κερδοσκοπική ευφορία, η οποία οδηγεί σε υπερβολικό νέο δανεισμό, που γρήγορα ξεπερνά τις δυνατότητες αποπληρωμής του. Αυτό γρήγορα ξεφεύγει από τον έλεγχο και προκαλεί μια χρηματοπιστωτική κρίση. Οι τράπεζες και οι δανειστές υπεραντιδρούν (overshoot) και περιορίζουν το δανεισμό περισσότερο απ’ όσο επιβάλλεται. Μάλιστα αυτό γενικεύεται και επεκτείνεται και σε επιχειρήσεις που δεν έχουν, υπό φυσιολογικές συνθήκες, πρόβλημα εξυπηρέτησης των δανειακών τους υποχρεώσεων. Κατά συνέπεια, λόγω της νομισματικής συστολής, η οικονομία μπαίνει σε ύφεση.

Ο ειδικός μηχανισμός που προκαλεί την αρχική υπερεκτίμηση, σε περιόδους ευφορίας, είναι ο ακόλουθος: Σύμφωνα με τον Μίνσκι, το κλειδί βρίσκεται στη συσσώρευση χρέους από τον ιδιωτικό τομέα. Διακρίνει τρεις κατηγορίες προβληματικών δανειζομένων που συμβάλλουν στη συσσώρευση μη δυνάμενου να εξυπηρετηθεί χρέους: Οι πρώτοι είναι οι αντισταθμιστικοί δανειζόμενοι (hedge borrowers), οι οποίοι μπορούν να εξυπηρετούν τα δάνειά τους με πληρωμές (τόσο των επιτοκίων όσο και του κεφαλαίου) από τις τρέχουσες ροές ρευστότητας που αποκομίζουν από τις επενδύσεις τους. Οι δεύτεροι είναι οι κερδοσκοπικοί δανειζόμενοι (speculative borrowers), οι οποίοι εξυπηρετούν τα χρέη τους, αλλά πρέπει συστηματικά να μετακυλίουν (roll over) τα δάνειά τους με επιμηκύνσεις ή με έκδοση νέων δανείων, έτσι ώστε να μπορούν να παραμείνουν αξιόχρεοι (solvent). Τέλος, οι Ponzi δανειζόμενοι (Ponzi borrowers), οι οποίοι δανείζονται προσδοκώντας ότι η αύξηση της αξίας των περιουσιακών τους στοιχείων θα είναι τέτοια, που θα επαρκεί για να επαναχρηματοδοτήσει την εξυπηρέτηση του χρέους τους, καθώς οι αποδόσεις των επενδύσεών τους δεν επαρκούν γι’ αυτό. Συνεπώς, οι Ponzi δανειζόμενοι μόνο με μια συνεχή αύξηση της αξίας των περιουσιακών τους στοιχείων μπορούν να κρατηθούν στην επιφάνεια. Αν όμως ο αριθμός τους αυξηθεί πολύ, τότε κάποια στιγμή θα υπάρξει αμφιβολία όσον αφορά τη δυνατότητα συνεχούς αύξησης της αξίας των περιουσιακών τους στοιχείων. Η αμφιβολία αυτή θα γενικευτεί και τότε θα οδηγήσει το σύστημα σε εμπλοκή, καθώς θα σταματήσει η αύξηση της αξίας των περιουσιακών τους στοιχείων. Η εξέλιξη αυτή θα επηρεάσει άμεσα και τους κερδοσκοπικούς δανειζομένους, εφόσον δεν θα μπορούν να αναχρηματοδοτήσουν μέσω μετακύλισης το δανεισμό τους. Η πτώση των κερδοσκοπικών δανειζομένων θα συμπαρασύρει στη συνέχεια και τους αντισταθμιστικούς δανειζομένους, καθώς το χρηματοπιστωτικό σύστημα θα υπερεκτιμήσει το πρόβλημα και θα πανικοβληθεί.

Βέβαια ο Μίνσκι υποστηρίζει ότι η εγγενής αστάθεια της καπιταλιστικής οικονομίας είναι δυνατό να σταθεροποιηθεί μέσω της κατάλληλης οικονομικής πολιτικής. Η πολιτική αυτή συνίσταται σε έναν συνδυασμό δημοσιονομικής και νομισματικής παρέμβασης, με σκοπό τη διατήρηση και την ενίσχυση των ονομαστικών κερδών των καπιταλιστών. Η δημοσιονομική πολιτική πρέπει μέσω της διόγκωσης των δαπανών του κράτους να δημιουργεί ενεργό ζήτηση. Η διαδικασία αυτή μπορεί να συνεχίζεται στο διηνεκές στηρίζοντας έτσι τα κέρδη και την απασχόληση χωρίς παρενέργειες (πληθωρισμός, υπερβολικά ελλείμματα), λόγω της μονοπωλιακής δομής της οικονομίας. Ταυτόχρονα, η νομισματική πολιτική οφείλει να είναι επεκτατική, καθώς η βασική λειτουργία της κεντρικής τράπεζας συνίσταται σε αυτή του «δανειστή ύστατης καταφυγής» (lender of last resort).

Η μινσκιανή προσέγγιση υποστηρίζει ότι η κρίση του 2007-08 ήταν ακριβώς μια τέτοια «μινσκιανή στιγμή» (Minskian moment) η οποία προέκυψε επειδή η νεοφιλελεύθερη πολιτική εκθρόνισε την κατά βάση κεϊνσιανή πολιτική διαχείρισης της χρηματοοικονομικής αστάθειας που υποστηρίζει ο Μίνσκι. Ακολουθώντας την ανάλυση αυτή, ο Αργείτης (2012) υποστηρίζει ότι το ξέσπασμά της το 2007-08 αποδόμησε το ήδη τραυματισμένο από την ΟΝΕ παραδοσιακό υπόδειγμα του ελληνικού καπιταλισμού. Πλέον το «ισχυρό κράτος», χωρίς τη βοήθεια μιας «ισχυρής κεντρικής τράπεζας», δεν μπορούσε να ελέγξει τη διαδικασία πληθωρισμού-αποπληθωρισμού του χρέους. Έτσι προέκυψε η ελληνική κρίση.

Η μινσκιανή ανάλυση –παρά ορισμένες ενδιαφέρουσες ιδέες της– έχει δικαίως επικριθεί ως φαινομενολογική, ενώ επίσης της έχει καταλογιστεί ότι εστιάζει υπερβολικά στο χρηματοπιστωτικό σύστημα και δεν το συνδέει με την πραγματική οικονομία. Επιπλέον, έχει επικριθεί για την πολύ στενή και φτωχή αντίληψη που έχει για το ρόλο της δημοσιονομικής και της νομισματικής πολιτικής. Αυτή η αδύναμη αντίληψη προκύπτει από την προβληματική αντίληψη του Μίνσκι για το ρόλο και τον χαρακτήρα του μονοπωλίου στο πλαίσιο της καπιταλιστικής οικονομίας.

Όσον αφορά την ερμηνεία της ελληνικής κρίσης, η μινσκιανή αντίληψη έχει σοβαρά προβλήματα. Το πιο βασικό είναι ότι η ελληνική κρίση δεν προέκυψε από υπερβολικό ιδιωτικό χρέος. Αυτό είναι μικρό σε σχέση με το αντίστοιχο των πιο ανεπτυγμένων δυτικών οικονομιών. Συνεπώς, δεν μπορεί να υποστηριχτεί βάσιμα η αντίληψη ότι το ελληνικό πρόβλημα προέκυψε από τη διαδικασία πληθωρισμού-αποπληθωρισμού του ιδιωτικού χρέους. Γι’ αυτό άλλωστε η ανάλυση του Αργείτη (2012) μάλλον αφήνει στην άκρη τον τυπικό μηχανισμό της Υπόθεσης της Χρηματοοικονομικής Αστάθειας και εμπνέεται περισσότερο από την προηγούμενη εργασία του Μίνσκι (Minsky, 1986) σχετικά με τη σημασία του πολιτικού και του θεσμικού πλαισίου για την εξασφάλιση της σταθεροποίησης της χρηματοοικονομικής σφαίρας.

Το κεντρικό επιχείρημά του είναι ότι η διάλυση του δίδυμου «ισχυρό κράτος-ισχυρή κεντρική τράπεζα» οδήγησε στην αδυναμία λειτουργικής διαχείρισης της διαδικασίας πληθωρισμού-αποπληθωρισμού του χρέους. Η προφανής αιτιολόγηση είναι ότι η ΕΚΤ ακολουθεί μια νομισματική πολιτική προσαρμοσμένη στις απαιτήσεις του ευρωκέντρου και παραγνωρίζει τις ανάγκες και τις ιδιαιτερότητες των οικονομιών της ευρωπεριφέρειας. Κατά συνέπεια, η νομισματική πολιτική δεν στήριξε επαρκώς τις ανάγκες της ελληνικής καπιταλιστικής συσσώρευσης. Όμως, η ερμηνεία αυτή είναι αρκετά αυθαίρετη. Κατ’ αρχάς, υποθέτει ότι η πολιτική της ελληνικής κεντρικής τράπεζας ήταν πάντα διευκολυντική (accommodative) στη μεταπολιτευτική περίοδο, πράγμα το οποίο δεν είναι ορθό. Επίσης, θεωρεί εσφαλμένα ότι η ΟΝΕ και η απώλεια της συναλλαγματικής πολιτικής σημαίνει ότι η Τράπεζα της Ελλάδος και η κυβέρνηση χάνουν κάθε δυνατότητα διακριτικής πολιτικής· θέση επίσης μη ορθή. Τέλος, αν ίσχυε ακριβώς η ερμηνεία του Αργείτη (2012), τότε αυτός θα ήταν ένας ισχυρός λόγος για να υποστηρίξει την έξοδο της χώρας από την ΟΝΕ, πράγμα που απορρίπτει.

Το επόμενο σημαντικό πρόβλημα είναι η υπόθεση ότι ο ελληνικός καπιταλισμός είχε παραδοσιακά μια τεχνολογικά καθυστερημένη παραγωγική δομή. Είναι θετικό στοιχείο η αναφορά στο ζήτημα της παραγωγικής δομής –κάτι όχι συνηθισμένο στις μινσκιανές αναλύσεις–, όμως η διαπίστωση αυτή δεν επαρκεί, αλλά πρέπει να ερμηνευτεί. Η εύκολη απάντηση είναι η προσφυγή σε μια ερμηνεία που να ακολουθεί τη Θεωρία της Εξάρτησης (π.χ. στην εκδοχή Μπάραν και Σουίζι), η οποία όμως έχει γνωστά αναλυτικά και εμπειρικά προβλήματα. Επίσης, αν κάτι τέτοιο ίσχυε προηγουμένως, για ποιο λόγο διατηρήθηκε και μετά την ένταξη στην ΕΟΚ και, στη συνέχεια, στην ΟΝΕ; Αυτό απαιτεί διεξοδικότερη μελέτη της σφαίρας της παραγωγής, η οποία λείπει.

Το τελευταίο, εν κατακλείδι, είναι το σημαντικότερο πρόβλημα της μινσκιανής ερμηνείας. Δίνει βαρύτητα σε ορθά ή εσφαλμένα επιφαινόμενα της νομισματικής κυκλοφορίας και παραγνωρίζει τη σφαίρα της παραγωγής.

IV. Ερμηνείες της ελληνικής κρίσης με βάση τη «χρηματιστικοποίηση»: Εμπειρικές αδυναμίες

Συνολικά, οι ερμηνείες με βάση τη θεωρία της «χρηματιστικοποίησης» δίνουν μια αδύναμη δομική αιτιολόγηση της ελληνικής κρίσης (που περιορίζεται στη σφαίρα της κυκλοφορίας) και αδυνατούν να δουν τις βαθιές δομικές ρίζες της στη σφαίρα της παραγωγής.

Έχει ιδιαίτερη σημασία να επισημανθούν ορισμένα εμπειρικά προβλήματα της υπόθεσης της «χρηματιστικοποίησης», τα οποία, στη συνέχεια, οδηγούν σε ερμηνευτικές αδυναμίες όσον αφορά την ελληνική κρίση.

Για να ευσταθεί το επιχείρημα περί «χρηματιστικοποίησης» της ελληνικής οικονομίας, θα πρέπει να προσδιοριστούν επακριβώς και πειστικά οι δίαυλοί της. Για το ζήτημα αυτό υπάρχει έντονη συζήτηση στη διεθνή, ορθόδοξη και ετερόδοξη, βιβλιογραφία (π.χ. Πέιλι [Palley, 2007]), που όμως δεν έχει καταλήξει σε κοινά συμπεράσματα και κάποιους αντίστοιχους κοινά αποδεκτούς δείκτες.

Ωστόσο, τουλάχιστον για τις ετερόδοξες απόψεις περί «χρηματιστικοποίησης», σε δύο εμπειρικά ζητήματα κρίνεται εάν ευσταθεί η θεωρία αυτή:

1) Το πρώτο είναι ο βαθμός μόχλευσης της οικονομίας. Στο πεδίο αυτό γίνεται ίσως η περισσότερη έρευνα, αλλά υπάρχουν και οι περισσότερες τεχνικές διχογνωμίες στη διεθνή συζήτηση.

2) Το δεύτερο είναι ο βαθμός χρέωσης των ιδιωτικών νοικοκυριών. Το πεδίο αυτό είναι ιδιαίτερα σημαντικό για τη θεωρία της «χρηματοοικονομικής υπεξαίρεσης» του Λαπαβίτσα, γιατί μόνο μέσω αυτού του διαύλου μπορεί να υποστηριχθεί η δυνατότητα του χρηματιστικού κεφαλαίου να εκμεταλλεύεται αυτοτελώς τους εργαζομένους μέσω του τοκογλυφικού δανεισμού.

Και στα δύο αυτά πεδία οι εμπειρικές ενδείξεις είναι εξαιρετικά δυσμενείς για την υπόθεση της «χρηματιστικοποίησης». Όσον αφορά το βαθμό χρηματοοικονομικής μόχλευσης –με όποια μέθοδο και να υπολογιστεί– φαίνεται ότι ήταν χαμηλός στην ελληνική οικονομία. Η μόχλευση του τραπεζικού συστήματος ήταν χαμηλή συγκρινόμενη με τα δυτικά δεδομένα. Ο βαθμός χρέωσης του μη χρηματιστικού εταιρικού τομέα ήταν επίσης συγκριτικά μικρός. Επιπλέον, όσον αφορά το βαθμό δανεισμού των ιδιωτικών νοικοκυριών, είναι και αυτός σημαντικά χαμηλότερος από ό,τι στις πιο αναπτυγμένες οικονομίες.

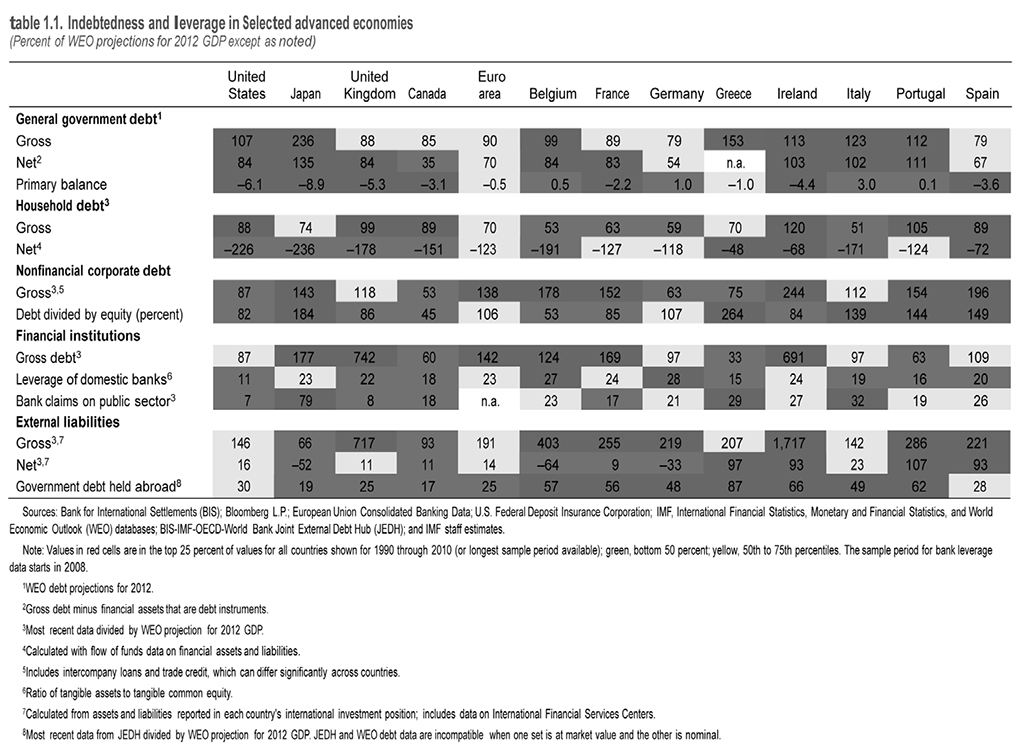

Ο Πίνακας 1 δείχνει τη συγκριτική θέση της ελληνικής οικονομίας σε σχέση με μια σειρά άλλες οικονομίες όσον αφορά τα πεδία αυτά. Είναι εξόφθαλμο το γεγονός ότι η ελληνική οικονομία είναι ουραγός (ή μεταξύ των ουραγών) σε όλα αυτά τα πεδία.

Μεγέθυνση

Ιδιαίτερα στον κρίσιμο για τη θεωρία της «χρηματοοικονομικής υπεξαίρεσης» τομέα του δανεισμού των ιδιωτικών νοικοκυριών, τα στοιχεία είναι εξαιρετικά «άβολα». Όπως φαίνεται στο Διάγραμμα 1, ο δανεισμός των ιδιωτικών νοικοκυριών είναι σχετικά νέο φαινόμενο για την ελληνική οικονομία. Ξεκινά από πολύ χαμηλά επίπεδα1717Αυτό επισημαίνεται από πλήθος μελετών. Για παράδειγμα, οι Μητράκος κ.ά. (Mitrakos et al., 2008) υποστηρίζουν ότι ο συνολικός τραπεζικός δανεισμός των ελληνικών νοικοκυριών ως ποσοστό του ΑΕΠ ήταν, και συνεχίζει να είναι, σημαντικά χαμηλότερος από αυτόν της Ευρωζώνης.. Αρχίζει να αυξάνει μετά την ένταξη στην ΟΝΕ, κυρίως από το 2004, και μάλιστα με εντυπωσιακά γρήγορους ρυθμούς. ΄Ομως, παρά τον πολύ υψηλό ρυθμό αύξησης παραμένει πάντα σε συγκριτικά χαμηλά επίπεδα. Μάλιστα, μετά την έκρηξη της ελληνικής κρίσης, οι ενδείξεις είναι ότι ο βαθμός δανεισμού των ιδιωτικών νοικοκυριών ασθμαίνει, καθώς αφενός οι τράπεζες ουσιαστικά δεν παρέχουν πλέον δάνεια, αφετέρου τα νοικοκυριά δεν μπορούν να πάρουν δάνεια λόγω αδυναμίας εξυπηρέτησής τους.

Μεγέθυνση

Η εξήγηση για τον χαμηλό βαθμό δανεισμού των ιδιωτικών νοικοκυριών έχει να κάνει με τις μεταπολεμικές δομές της ελληνικής οικονομίας. Τα εκτεταμένα μεσοστρώματα αλλά και οι εργαζόμενοι και οι αγρότες είχαν ισχυρές δυνατότητες και τάσεις αποταμίευσης. Αυτό αλλάζει, κυρίως με την ένταξη στην ΟΝΕ, οπότε ο ρυθμός αποταμίευσης καταρρέει. Όλες οι ευρωπαϊκές κεντρικές τράπεζες γνώριζαν ότι η εισαγωγή του νέου νομίσματος θα δημιουργούσε πληθωριστικές πιέσεις ιδιαίτερα σε χώρες (όπως η Ελλάδα) στις οποίες η ισοδυναμία του νέου νομίσματος με το παλιό ήταν αρκετά μεγάλη, έτσι ώστε ο μέσος καταναλωτής να χάνει την αίσθηση της πραγματικής αξίας της νέου νομίσματος. Στην Ελλάδα, αντίθετα με άλλες χώρες, δεν υπήρξε καμία πρόβλεψη, με αποτέλεσμα οι τιμές ιδιαίτερα των αγαθών μαζικής λαϊκής κατανάλωσης να εκτιναχθούν στα ύψη, ενώ οι μισθοί περίπου ακολουθούσαν τον επίσημο δείκτη πληθωρισμού (βλ. Ζωγραφάκης & Μητράκος, 2005). Ως συνέπεια, ο πραγματικός μισθός αδυνατεί να καλύψει το κόστος αναπαραγωγής της εργασιακής δύναμης, δηλαδή πέφτει κάτω από την αξία της εργασιακής δύναμης. Αυτό συνεπάγεται την αναδιανομή εισοδήματος από την εργασία προς το κεφάλαιο. Συνεπακόλουθό της ήταν η πρωτοφανής για τα ελληνικά δεδομένα αύξηση του δανεισμού των λαϊκών και των μεσαίων στρωμάτων τα τελευταία χρόνια και τα παρεπόμενα προβλήματα αδυναμίας αποπληρωμής του, γεγονός όμως που προσέφερε νέα πεδία κερδοφορίας στο τραπεζικό κεφάλαιο.

Συμπερασματικά, τα εμπειρικά δεδομένα δεν τεκμηριώνουν την άποψη ότι η ελληνική οικονομία είναι μια «χρηματιστικοποιημένη» οικονομία. Αυτό το εμπειρικό πρόβλημα οδηγεί τις ερμηνείες που βασίζονται στην υπόθεση περί «χρηματιστικοποίησης» σε λογικό άλμα. Η «χρηματιστικοποίηση» εισάγεται στην ελληνική περίπτωση από το εξωτερικό. Όλες οι ερμηνείες αυτές αποδέχονται ότι η παγκόσμια κρίση του 2007-08 είναι απλώς και μόνο μια χρηματοπιστωτική κρίση που προέκυψε λόγω «χρηματιστικοποίησης». Η κρίση αυτή λόγω «χρηματιστικοποίησης» επηρεάζει την ελληνική περίπτωση, γιατί κάνει ανέφικτο πλέον τον ομαλό δανεισμό από τις διεθνείς χρηματαγορές. Συνεπώς, η «χρηματιστικοποίηση» που δεν ανευρίσκεται στο εσωτερικό εισάγεται μέσω του deus-ex-machina της παγκόσμιας κρίσης από το εξωτερικό. Αυτή είναι προφανώς μια εξαιρετικά αδύναμη και προβληματική επιχειρηματολογία.

IV. Επίλογος

Οι θεωρίες της «χρηματιστικοποίησης», ως πραγματικές θεωρίες μεσαίου βεληνεκούς, εκστασιάζονται με επιμέρους και αμφίβολης γενικότητας και διάρκειας στοιχεία που εσφαλμένα εκλαμβάνουν σαν μακροχρόνιους δομικούς μετασχηματισμούς. Στην, κυριολεκτικά, ντιλεταντική προσπάθεια ανακάλυψης του «νέου» καταλήγουν σε αδιέξοδο, καθώς οι θεωρίες τους δεν διαθέτουν ούτε αναλυτική συνοχή ούτε εμπειρική βασιμότητα. Όμως οι θεωρίες της «χρηματιστικοποίησης» έχουν και πολιτικές συνεπαγωγές.

Για τις μετακεϊνσιανές εκδοχές της θεωρίας της «χρηματιστικοποίησης» η πολιτική ατζέντα είναι προφανής: Ανατροπή της χρηματοοικονομικής απορρύθμισης (που οδήγησε στη «χρηματιστικοποίηση») και επιστροφή σε έναν ρυθμισμένο κεϊνσιανό καπιταλισμό. Είναι προφανές ότι η ατζέντα αυτή αφορά, στην καλύτερη περίπτωση, αστικά και ρεφορμιστικά κόμματα, αλλά όχι το μαρξισμό και το κομμουνιστικό ρεύμα.

Για τις μαρξίζουσες εκδοχές της θεωρίας της «χρηματιστικοποίησης» το πρόβλημα είναι ακόμη σοβαρότερο, καθώς η ανάλυσή τους –αν ληφθεί κατά γράμμα– έχει διαλυτικές συνεπαγωγές στη θεωρία και στην πολιτική του επαναστατικού κινήματος. Πρώτον, αναιρεί την ΕΘΑ και, συνεπώς, ολόκληρη τη θεωρία της εκμετάλλευσης. Δεύτερον, αλλάζει τον προσδιορισμό των κοινωνικών τάξεων, καθώς η παραγωγή (και η εκμετάλλευση σ’ αυτήν) χάνει την κεντρικότητά της. Αντίθετα, η εκμετάλλευση μετατίθεται κυρίως στη σφαίρα της κυκλοφορίας και αποκτά διαταξικό (σε μαρξιστικούς όρους) χαρακτήρα. Τα πολιτικά συμπεράσματα που απορρέουν από τα παραπάνω είναι η διάχυση σε «πλατιές συσσωματώσεις» χωρίς ουσιαστικό κορμό και εργατική και κομμουνιστική ηγεμονία, και με αντίστοιχα πλαδαρά διαταξικά προγράμματα αμφίβολης εμβέλειας και ανύπαρκτης αποτελεσματικότητας. Είναι αυτονόητο ότι αυτός δεν είναι ο δρόμος του μαρξισμού και του κομμουνιστικού ρεύματος.

Βιβλιογραφία

Αργείτης, Γ. (2012), Χρεοκοπία και οικονομική κρίση: Αποτυχία και κατάρρευση του ελληνικού μοντέλου καπιταλισμού, Αθήνα, Αλεξάνδρεια.

Ζωγραφάκης, Σ. & Μητράκος, Θ. (2005), «Η αναδιανεμητική επίδραση του πληθωρισμού στην Ελλάδα», Οικονομικό Δελτίο, 24, Τράπεζα της Ελλάδος.

Μαυρουδέας, Σ. (2013), «Η Eλληνική Tραγωδία: Aνταγωνιστικές Eρμηνείες της Eλληνικής Kρίσης», Foreign Affairs Hellenic Edition, Αύγουστος.

Amin, S. (1976), Unequal Development: An Essay on the Social Formations of Peripheral Capitalism, Monthly Review Press.

Bond, P. (2010), “A Century since Hilferding’s ‘Finanz Kapital’: Again, Apparently, a Banker’s World?’, Links International Journal of Socialist Renewal, November 19.

Bryan, D. (2010), “The Duality of Labour and the Financial Crisis”, Economic and Labour Relations Review, 20 (2).

Epstein, G. (ed.) (2005), Financialization and the world economy, London, Edward Elgar.

Fine, B. (2009), “Financialisation, the Value of Labour Power, the Degree of Separation, and Exploitation by Banking”, SOAS Research Students, Summer Seminar Series.

Fine, B. (2010), “Locating Financialization”, Historical Materialism, 18 (2).

Foster, J.B. (2010), “The Financialization of Accumulation”, Monthly Review, 62 (5).

Hein, E. – Truger, A. – van Treeck, T. (2011), “The European Financial and Economic Crisis: Alternative Solutions from a (Post-)Keynesian Perspective”, IMK Working Paper 9.

Hein, E. (2013), “Financedominated Capitalism and Redistribution of Income: A Kaleckian Perspective”, Working Paper 746, The Levy Economics Institute of Bard College, Annandale-on-Hudson.

Hilferding, R. (1910 [1981]), Finance Capital, London, Routledge & Kegan Paul.

IMF (2012), Global Financial Stability Report: The Quest for Lasting Stability, Washington, IMF.

Krippner, G. (2005), “The Financialization of the American Economy”, Socio-Economic Review, 3 (2).

Lapavitsas, C. (2008), “Financialised Capitalism: Direct exploitation and periodic bubbles”, SOAS.

Lapavitsas, C. (2009), “Financialised Capitalism: Crisis and Financial Expropriation”, Historical Materialism, 17 (2).

Lapavitsas, C. – Kaltenbrunner, A. – Lindo, D. – Michell, J. – Painceira, J.P. – Pires, E. – Powell, J. – Stenfors, A. – Teles, N. (2010a), “Eurozone in Crisis: Beggar Thyself and Thy Neighbour”, Research on Money and Finance, Occasional Report.

Lapavitsas, C. – Kaltenbrunner, A. – Lambrinidis, G. – Lindo, D. – Meadway, J. – Michell, J., – Painceira, J.P. – Pires, E. – Powell, J. – Stenfors, A. – Teles, N. (2010b), “The Eurozone Between Austerity and Default”, Research on Money and Finance, Occasional Report.

Mavroudeas, S. (2012), The Limits of Regulation: A Critical Analysis of Capitalist Development, Cheltenham, Edward Elgar.

Milios, J. – Sotiropoulos, D. (2010), “Crisis of Greece or Crisis of the Euro? A View from the European Periphery”, Journal of Balkan and Near Eastern Studies, 12 (3).

Minsky, H. (1986), Stabilizing an Unstable Economy, McGraw-Hill. Minsky, H. (1992), “The Financial Instability Hypothesis”, Working Paper 74, The Levy Economics Institute of Bard College, Annandale-on-Hudson.

Mitrakos, T. – Simigiannis, G. – Tzamourani, P. (2008), “Indebtedness of Greek Households: Evidence from a Survey”, Economic Bulletin, 25, Bank of Greece.

Palley, T. (2007), “Financialization: What it is and Why it Matters”, PERI Working Paper Series, 153.

Stockhammer, E. (2004), “Financialization and the Slowdown of Accumulation”, Cambridge Journal of Economics, 28.

Stockhammer, E. (2011), “Peripheral Europe’s Debt and German Wages: The Role of Wage Policy in the Euro Area”, International Journal of Public Policy, 7 (1-3).

Sweezy, P. (1942), The Theory of Capitalist Development, New York and London, Monthly Review Press.

Sweezy, P. (1994), “The Triumph of Financial Capital”, Monthly Review, 46 (2).

Sweezy, P. (1997), “More (or Less) on Globalization”, Monthly Review, 49 (4).

van Treeck, T. (2008), “The Political Economy Debate on ‘Financialization’ – A Macroeconomic Perspective”, Working Paper 01/2008, IMK.

Notes:

- Ο όρος «χρηματιστικοποίηση» χρησιμοποιείται ευρέως –και σε κλάδους των επίσημων οικονομικών– για να περιγράψει μια ευρεία γκάμα φαινομένων: την απορρύθμιση του χρηματοπιστωτικού τομέα και των διεθνών κεφαλαιακών ροών, τον πολλαπλασιασμό των λεγόμενων «νέων χρηματοοικονομικών εργαλείων», τη μετακίνηση από βασισμένα σε διαπραγματεύσεις (over the counter) σε βασισμένα σε ανοιχτές αγορές (market-based) χρηματοπιστωτικά συστήματα, την ανάδυση των θεσμικών επενδυτών ως βασικών παραγόντων στις χρηματαγορές κ.λπ. Αυτή η ευρεία χρήση οδηγεί σε ετερόκλητους ορισμούς και θεωρήσεις. Η ανάλυση του κειμένου αυτού εστιάζει στη συζήτηση που διεξάγεται στη ριζοσπαστική και στη μαρξιστική πολιτική οικονομία.

- Οι μετακεϊνσιανές θεωρίες της «χρηματιστικοποίησης» δεν έχουν κανένα πρόβλημα με αυτή τη διατύπωση, καθώς οι ραντιέρηδες (διαφόρων τύπων εισοδηματίες) συνιστούν ουσιαστικά άλλη κοινωνική τάξη, και μάλιστα αντίθετη με το παραγωγικό κεφάλαιο. Οι ραντιέρηδες είναι ένα στρώμα που δεν έχει παραγωγικές δραστηριότητες, αλλά αποκομίζει λόγω ιδιόμορφης θέσης υψηλές προσόδους. Αυτές όμως αφαιρούνται από τις παραγωγικές επενδύσεις και, συνεπώς, τις εξασθενίζουν. Επομένως, οι ραντιέρηδες είναι ένα βαρίδι για την καπιταλιστική συσσώρευση, όπως οι γαιοκτήμονες στην ανάλυση του Ά. Σμιθ (A. Smith) και του Ντ. Ρικάρντο (D. Ricardo), που πρέπει να εξουδετερωθεί. Αντίθετα, οι μαρξίζουσες εκδοχές της «χρηματιστικοποίησης» πρέπει να κρύψουν αυτό το συμπέρασμα για προφανείς λόγους (οδηγεί σε δύο αστικές τάξεις). Γι’ αυτό συνήθως υπεκφεύγουν με χαοτικά επιχειρήματα περί «χρηματιστικοποίησης» όλης της οικονομίας (και της σφαίρας της παραγωγής), που ουσιαστικά αντικαθιστούν τη διάκριση παραγωγικού, χρηματικού και εμπορικού κεφαλαίου με ένα χυλό.

- Ο μαρξισμός θεωρεί την τοκογλυφία στον καπιταλισμό ως εξαιρετική διαδικασία και όχι ως γενικευμένο κανόνα. Αυτό γιατί θεωρεί ότι ο κανόνας είναι η ανταλλαγή ισοδυνάμων και ότι το επιτόκιο εξαρτάται από το ποσοστό κέρδους. Η θεωρία της «χρηματιστικοποίησης» αναιρεί αμφότερες τις υποθέσεις αυτές.

- Αν μεταφράσουμε σε μαρξιστικούς όρους τη θέση των θεωριών της «χρηματιστικοποίησης», ουσιαστικά υποστηρίζει ότι από τις τρεις μορφές του χρηματικού κεφαλαίου (τοκοφόρο, χρηματεμπορικό και εμπορικό) το πρώτο –που δεν υπόκειται στη διαμόρφωση του γενικού μέσου ποσοστού κέρδους– έχει εξαλείψει τις υπόλοιπες. Φυσικά, κάτι τέτοιο προφανώς δεν ισχύει. Όπως επίσης δεν ισχύει ότι το επιτόκιο είναι ανεξάρτητο από το ποσοστό κέρδους.

- Ουσιαστικά, οι θεωρίες της «χρηματιστικοποίησης» υιοθετούν την προβληματική ιδέα του Ντ. Χάρβεϊ (D. Harvey) περί «συσσώρευσης μέσω υπεξαίρεσης» (accumulation by dispossession) που υποστηρίζει ότι ο νεοφιλελευθερισμός (και ο «νέος ιμπεριαλισμός») βασίζονται κυρίως στην υπεξαίρεση (δηλαδή στον άμεσο καταναγκασμό που επιβάλλεται μέσω συσχετισμού δύναμης) και όχι στην εργασιακή εκμετάλλευση (που λειτουργεί μέσω του έμμεσου -οικονομικού- καταναγκασμού). Η αντίληψη αυτή δεν κατανοεί ένα από τα βασικά στοιχεία που διαφοροποιούν τον καπιταλισμό από τα προκαπιταλιστικά εκμεταλλευτικά συστήματα. Κατ’ αντιστοιχία μεταμορφώνει τον ιμπεριαλισμό του καπιταλισμού σε κάτι παρόμοιο με τον ρωμαϊκό ιμπεριαλισμό.

- Επιπλέον, η ανάλυση του Χίλφερντινγκ ουσιαστικά παραμερίζει την ΕΘΑ και άλλα βασικά στοιχεία της κλασικής μαρξιστικής ανάλυσης.

- Το χρηματοπιστωτικό σύστημα στον καπιταλισμό συλλέγει αργούντα κεφάλαια για να χρηματοδοτήσει την καπιταλιστική συσσώρευση. Απαρτίζεται από δύο πυλώνες (το τραπεζικό σύστημα και την κεφαλαιαγορά) που λειτουργούν με διαφορετικό τρόπο ο καθένας: Ο πρώτος είναι πιο ακριβός, μη αγοραίος και συνήθως πιο ευσταθής μηχανισμός. Ο δεύτερος είναι πιο φθηνός, αγοραίος και πιο ασταθής μηχανισμός.

- Ο όρος «πλασματικό κεφάλαιο» προτάθηκε από τον Μαρξ (Marx) στο Κεφάλαιο 29 του 3ου τόμου του Κεφαλαίου. Το πλασματικό κεφάλαιο εκφράζεται από τα κεφαλαιακά περιουσιακά στοιχεία (μετοχές, χρεόγραφα κ.λπ.) των οποίων η αγοραία αξία κυμαίνεται ανάλογα με τις προσδοκώμενες αποδόσεις τους στο μέλλον. Διαφέρει από το «πραγματικό κεφάλαιο», που είναι το κεφάλαιο το οποίο είναι πραγματικά επενδεδυμένο σε μέσα παραγωγής και αγορά εργασιακής δύναμης. Διαφέρει επίσης από το χρηματικό κεφάλαιο, που είναι τα χρηματικά κονδύλια που διακρατούνται και διακινούνται. Ουσιαστικά το πλασματικό κεφάλαιο αντιπροσωπεύει συσσωρευμένες απαιτήσεις και νομικούς τίτλους σε μέλλουσα παραγωγή πλούτου. Δηλαδή πρακτικά αποτελεί ένα (αβέβαιο) στοίχημα σε μέλλουσα να παραχθεί αξία και υπεραξία, που όμως προεξοφλείται σήμερα. Η λειτουργία του συνδέεται στενά με τη δημιουργία των ανώνυμων εταιρειών, τη χρηματιστηριακή διαπραγμάτευση κεφαλαιακών περιουσιακών στοιχείων και τη δημιουργία πιστωτικού χρήματος (που καλύπτει σε μεγάλο βαθμό τις συναλλαγές και τις αποτιμήσεις αυτές). Σε περιόδους ευφορίας, δηλαδή υψηλών προσδοκιών, μπορεί να επιτείνει πολλαπλασιαστικά την ευφορία αυτή και να δημιουργήσει, για ένα διάστημα, μια περίοδο ισχυρής οικονομικής μεγέθυνσης, καθώς οδηγεί σε επενδυτική επέκταση. Στο βαθμό όμως που η «πραγματική οικονομία» δεν μπορεί να ακολουθήσει τουλάχιστον σε επαρκή ρυθμό αποδόσεων (δηλαδή οι επενδύσεις δεν αποφέρουν τις αναμενόμενες αποδόσεις) τότε, αργά ή γρήγορα, τα λεγόμενα θεμελιακά δεδομένα (fundamentals, δηλαδή η «πραγματική οικονομία») θα επαναφέρουν στην πραγματικότητα την αβάσιμη μεγέθυνση που δημιούργησε το πλασματικό κεφάλαιο. Αυτό συνεπάγεται συνήθως το ξέσπασμα μιας οικονομικής κρίσης λόγω κατάρρευσης της λεγόμενης «φούσκας» (bubble). Εν συντομία, το πλασματικό κεφάλαιο εξαρτάται εντέλει από το παραγωγικό κεφάλαιο.

- Οι εμπειρικές πεποιθήσεις ή τυποποιημένα γεγονότα (stylized facts) είναι προ-θεωρητικές (δηλαδή μη εμπειρικά αποδεδειγμένες) παραστάσεις της πραγματικότητας, που όμως θεωρούνται αυταπόδεικτες και, συνεπώς, αδιαμφισβήτητες. Συνήθως αντανακλούν κάποια καινοφανή και εξαιρετικά εντυπωσιακά στοιχεία, τα οποία ωστόσο δεν είναι απαραίτητο ότι είναι είτε πλειοψηφικά είτε/και μόνιμα και όχι βραχύβια (βλ. Μαυρουδέας -Mavroudeas, 2012: κεφ. 3).

- Η Σχολή της Μηνιαίας Επιθεώρησης (Monthly Review) συγκροτήθηκε γύρω από το ομώνυμο αμερικανικό περιοδικό με κεντρικό εκφραστή τον Π. Σουίζι.

- Ο όρος «χρηματιστικό κεφάλαιο» δεν ταυτίζεται με τον αντίστοιχο όρο του Χίλφερντινγκ (που υποδηλώνει τη σύμφυση του παραγωγικού με το τραπεζικό κεφάλαιο υπό την ηγεμονία του δεύτερου). Αντιθέτως, η νεότερη χρήση του όρου αναφέρεται στο κεφάλαιο που γενικά δραστηριοποιείται στο χρηματοπιστωτικό σύστημα. Μάλιστα δίνει πολύ μεγαλύτερη έμφαση στο τμήμα του που ασχολείται με τις κεφαλαιαγορές (το χρηματιστήριο) και λιγότερη σε αυτό που ασχολείται με τις χρηματαγορές (δηλαδή το παραδοσιακό τραπεζικό σύστημα).

- Η θεωρία της «χρηματιστικοποίησης» υποστηρίζει ότι το χρηματιστικό κεφάλαιο έχει ανώτερο από το κανονικό ποσοστό κέρδους. Κάτι τέτοιο όμως δεν έχει αποδειχτεί εμπειρικά για μακροπρόθεσμα διαστήματα (δηλαδή πέραν των συνηθισμένων σήμερα βραχυχρόνιων υπερβολικών αποδόσεων του χρηματοπιστωτικού τομέα).

- Για μια διεξοδικότερη ανάλυση, καθώς και για το γενικότερο πλαίσιο των ανταγωνιστικών ερμηνειών της ελληνικής κρίσης, βλ. Μαυρουδέας (2013).

- Χαρακτηριστικά, ο Στοκχάμερ (Stockhammer, 2011: 90) υποστηρίζει ότι «αυτή δεν ήταν μια πρωταρχικά ελληνική κρίση, αλλά μια κρίση του συστήματος του ευρώ». «Το ευρώ ήταν εδώ και καιρό ένα πολιτικό σχέδιο με αμφίβολη οικονομική βάση» (Stockhammer, 2011: 94). Επιπρόσθετα, η ΟΝΕ είναι τμήμα του παγκόσμιου νεοφιλελεύθερου υποδείγματος που ξεκίνησε με τη χρηματοοικονομική απορρύθμιση (τον νεοφιλελεύθερο τρόπο ρύθμισης) και δημιούργησε το ηγεμονευόμενο από το χρηματιστικό κεφάλαιο καθεστώς ρύθμισης. Αυτό πόλωσε την ΕΕ σε δύο ομάδες: μία Βόρεια, που ακολούθησε μια βασισμένη σε εξαγωγές μεγέθυνση, και μία Νότια, που ακολούθησε μια βασισμένη στο δανεισμό μεγέθυνση (Stockhammer, 2011: 86).

- Αντίστοιχα συμπεράσματα είχε διατυπώσει σε μελέτες του και ο Η. Ιωακείμογλου.

- Η αντίληψη του Χάιμαν Μίνσκι σε ό,τι αφορά τα ζητήματα της εγγενούς αστάθειας της καπιταλιστικής οικονομίας έχει σοβαρές επιρροές από τις αντιλήψεις του Μ. Καλέκι (M. Kalecki) και της Τ. Ρόμπινσον (J. Robinson) για τo ζήτημα του μονοπωλίου. Επίσης, έχει πολλά κοινά σημεία και με τη θεωρία του μονοπωλιακού καπιταλισμού των Μπάραν (Baran) και Σουίζι.

- Αυτό επισημαίνεται από πλήθος μελετών. Για παράδειγμα, οι Μητράκος κ.ά. (Mitrakos et al., 2008) υποστηρίζουν ότι ο συνολικός τραπεζικός δανεισμός των ελληνικών νοικοκυριών ως ποσοστό του ΑΕΠ ήταν, και συνεχίζει να είναι, σημαντικά χαμηλότερος από αυτόν της Ευρωζώνης.